50才から始める米国株式投資初心者の資産運用

9/20(火)の株価

| 値 | 前日比(%) | |

| 日経平均 | 27,688.42円 | +0.44 |

| ダウ平均 | 30,706.23ドル | -1.01 |

| S&P500 | 3,855.93ドル | -1.13 |

| ナスダック | 11,425.05ドル | -0.95 |

| ラッセル2000 | 1,787.50ドル | -1.40 |

| 米10年国債 | 3.565 | +2.08 |

| 恐怖指数(VIX) | 27.16 | +1.40 |

20日の米国株式市場は3指数共に反落。インフレが米企業圧迫との見方が重し

20日の米国株式市場は、3指数共に反落。

きょうからFOMCが始まり明日結果が発表される。市場は0.75%ポイントの大幅利上げを織り込んでいるが、先日の米消費者物価指数(CPI)の強さから、FRBは引き続きタカ派姿勢を強調してくるものと見られている。それを前に株式市場も売りを強めている模様。米国債利回りも上昇が続いており、2年債は4%の水準をうかがう中、IT・ハイテク株などの成長株は売りが強まっている。

投資家は金融引き締めと持続的なインフレが企業の最終利益にどのような影響を与えるかに注目している。7-9月期(第3四半期)の企業決算に対する見通しが、ここ数カ月、IT・ハイテク株から産業、金融に至るまで、様々なセクターで低下している。

アナリストはS&P500企業の利益は前年比3.5%増になると予想。6月末時点の9.8%増から下方修正している。2022年通期も9.6%から7.7%に低下。一方、バリュエーションが下がったことで、株価はより合理的になり、現在の投資家にもたらされる潜在的な報酬が高まったとの指摘も出ている。

しかし、FRBの利上げ継続や、過去の利上げがまだ経済に浸透していない現状から、株価の持続的な上昇に賭けるのは時期尚早と懸念する向きも多い。

「夜明け前の最も暗い時間に株を買わなければならないと考えるなら、われわれはまだ午前2時ごろにいる」といった表現をするストラテジストもいた。「引き締めの影響はまだこれからで、経済がどの程度収縮するのかを見極めようとしているところだ」という。

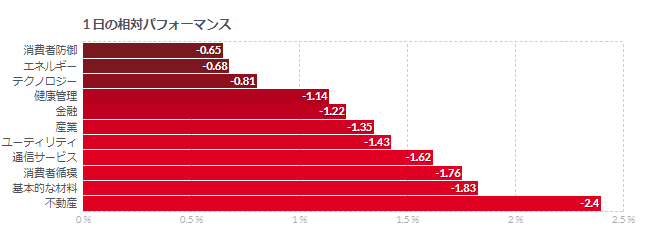

全面安の展開となる中、IT・ハイテクや銀行、産業が下落しているほか、エネルギー、消費関連も下落。

米住宅着工件数、予想上回る伸び-建設許可は約2年ぶり低水準

- 着工件数12.2%増の年率157.5万戸、予想145万戸-前月は下方修正

- 建設許可件数は10%減少、2020年6月以来の低水準

8月の米住宅着工件数は、市場予想を上回る増加となった。一方、着工件数の先行指標となる住宅建設許可件数は約2年ぶり低水準に減少。住宅ローン金利の上昇が需要に重しとなっている状況が浮き彫りとなった。

住宅着工件数は前月比12.2%増の年率換算157万5000戸エコノミスト予想の中央値は145万戸前月は140万4000戸(速報値144万6000戸)に下方修正住宅建設許可件数は10%減の151万7000戸2020年6月以来の低水準

建設許可件数の減少は、住宅ローン金利上昇と高止まりする物件価格が相まって購入環境の厳しさが増し、販売の重しとなる中で、住宅建設業界への下押し圧力が強まっていることを示している。住宅ローンの30年物固定金利は先週、6%を超えた。同水準を上回るのは2008年11月以来。

一戸建て住宅の着工件数は3.4%増の年率換算93万5000戸。一戸建て住宅の着工件数がプラスとなるのは、年初以降ではこれでわずか2回目。一方、変動の大きい集合住宅の着工件数は28%増加し64万戸となった。

RCLCOリアル・エステート・コンサルティングのケリー・マンゴールド氏はリポートで、一戸建て住宅の着工件数の伸びが小幅だったことについて、「建設資材コストがなお高止まりしているほか、買い手が住宅ローン金利の上昇に反応しており、住宅建設業者は建設活動の水準を引き続き鈍化させている」と指摘した。

米2年債利回り4%へ、大幅利上げ見込み-実質金利11年来高水準

- 米当局はリセッションも辞さずとノムラ、利回りは94年来の上昇率に

- 米10年債の実質利回り、1.18%に上昇-2011年以来の高水準

米国債2年物利回りは2007年以来の4%突破となる勢いだ。米連邦準備制度の急速な利上げが短期の米国債利回りを押し上げている。

2年債利回りは20日、4.5ベーシスポイント(bp、1bp=0.01%)上昇し3.98%を付けた。年初来の利回り上昇幅は3ポイントを上回り、1994年以来の年間上昇率に向かっている。

10年物のインフレ連動債(TIPS)利回りもこの日、2011年以来の高水準に達した。10年物TIPS利回りは一時4bp上昇し1.18%を付けた。

ブルームバーグがまとめたエコノミスト予想中央値では、米連邦公開市場委員会(FOMC)は21日に0.75ポイント利上げを決める見込みだが、96人中2人は1ポイント利上げを見込んでいる。

ノムラ・オーストラリアの金利ストラテジスト、アンドルー・タイスハースト氏は「中央銀行はためらうことなく、インフレ抑制のために必要ならリセッション(景気後退)も辞さないという明瞭な兆候がある。これは世界的な短期債の利回り上昇を意味する」と話した。

ノムラとUCLAアンダーソン・スクール・オブ・マネジメントは1ポイント利上げを予想。そのような動きは「米2年債利回りを短期的に4%超に押し上げるのに十二分だろう」とタイスハースト氏は述べた。

コメント