50才から始める米国株式投資初心者の資産運用

6/16(木)の株価

| 値 | 前日比(%) | |

| 日経平均 | 26,431.20円 | +0.40 |

| ダウ平均 | 29,927.07ドル | -2.42 |

| S&P500 | 3,666.77ドル | -3.25 |

| ナスダック | 10,646.10ドル | -4.08 |

| ラッセル2000 | 1,649.83ドル | -4.70 |

| 米10年国債 | 3.201 | -2.76 |

| 恐怖指数(VIX) | 32.95 | +3.33 |

16日の米国株式市場は3指数共に大幅下落。景気後退の懸念で全面売り

16日の米国株式市場は3指数共に大幅下落となった。

ダウ平均は前日比-2.42%、S&P500指数は前日比-3.25%、ナスダック指数は前日比-4.08%

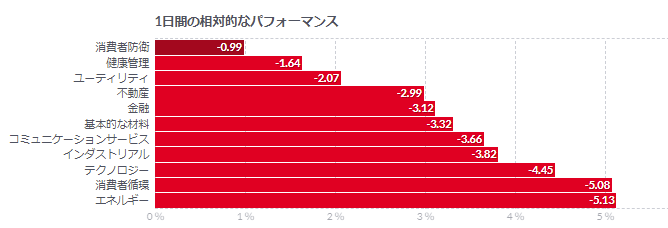

ディフェンシブ株の一角には買いも入ったものの、エネルギー、IT・ハイテク株や銀行、産業を始め、全面安の展開となった。

FOMCは1994年以来の大幅利上げを行い、FRBは歴史的な高インフレ抑制に引き続き積極的であることを市場に示した。FOMCの政策金利発表後の株式市場は買い戻しを強めていた。

パウエル議長は来月にも0.50%か0.75%程度の利上げを行う可能性を示唆したものの、今回の大幅利上げは異例の大きさであり、この規模の動きが一般的になるとは思っていないと述べたことを手掛かりに買い戻しを強めたようだ。しかし、FRBの積極姿勢による来年のリセッション(景気後退)への警戒感は根強く、改めて売りを強めた展開となった。

米経済はソフトランディングがますます困難になり、2023年半ばから穏やかな景気後退に直面する可能性が高いとの指摘も出ている。最近のデータは、インフレが経済に定着しつつあることを示しており、物価高は今後数四半期、個人消費の重荷になるほか、FRBの積極的な引き締め策によって経済活動は予想以上に落ち込むという。しかし、景気の落ち込みはそれほど深くはなく、長期化もしないと見ているようだ。1990年から1991年にかけて見られたマイナス1.4%程度の可能性もあるとしている。

一方、米大手銀からはS&P500が示唆する米景気後退の確率は85%だという。米金融政策の誤りに対する懸念が背景にあるとしている。過去11回の景気後退でS&P500は平均26%下落したが、その動きを基に警鐘を鳴らしている。

経済指標にも景気後退のシグナルが表れている。

経済指標にも景気後退のシグナルが表れている。6月11日までの1週間の新規失業保険申請件数( 季節調整済み)は前週比3000件減の22万9000件と、市場予想ほど減少しなかったことで、労働市場が一部冷え込み始めている可能性が示唆されたほか、5月の住宅着工件数は年率換算で前月比14.4% 減の154万9000戸と、2021年4月以来の低水準に落ち込んだ。

このほか、フィラデルフィア地区連銀発表した6月の連銀業況指数は-3.3と、2020年5月以来初めてマイナス圏に陥った。

ハト派的な日銀にも政策変更観測、スイス中銀の予想外の利上げ受け

通貨オプションのトレーダーらは日本銀行が今週、スイス国立銀行(中央銀行)のように世界各国・地域の中銀に加わり、金融政策のサプライズで市場を動揺させるとみている。

スイス中銀が07年来の利上げ、政策金利マイナス0.25%

日銀の政策決定会合を17日に控え、円の1日の価格変動をヘッジする需要が2020年3月以来の高水準となっているほか、トレーダーらは既に値上がりしている円が20年3月以降で最も目立った形での上昇を演じる可能性があるともみている。16日にはスイス中銀が予想外となる15年ぶりの利上げを発表。スイス・フランは対ユーロでの上限が撤廃された2015年1月以来の大幅高となる見通しだ。

日本の政策当局者は金融緩和を継続すると予想されているが、世界の市場では衝撃的な政策決定の可能性に関する観測が強まりつつある。

2016年からイールドカーブのコントロールを続けている日銀はここ数日、利回りの上限を積極的に守る方針を示しているが、米金融当局が1994年以来の大幅利上げを実施したことを受け、日銀にこの政策スタンスの変更あるいはその政策をやめる時期に関するガイダンス提示を求める圧力が強まっている。円は16日、対ドルで大幅高となっている。

CIBCのG10通貨戦略責任者ジェレミー・ストレッチ氏は「緩和政策に関しては日銀が今や最後の中銀となっているため、日銀の方針に逆らう見方が市場で強まっているのは意外ではない」と16日のリポートで指摘。日銀は現行政策を維持すると同氏は見込んでいるが、「イールドカーブコントロール(YCC)のいかなる調整でも示唆されれば、円のバリュエーションの大幅な持ち直しにつながる」と記した。

コメント