50才から始める米国株式投資初心者の資産運用

11/14(火)の株価

| 値 | 前日比(%) | |

| 日経平均 | 32,695.93円 | +0.34 |

| ダウ平均 | 34,827.70ドル | +1.43 |

| S&P500 | 4,495.70ドル | +1.91 |

| ナスダック | 14,094.38ドル | +2.37 |

| ラッセル2000 | 1,798.32ドル | +5.44 |

| 米10年国債 | 4.453 | -4.03 |

| 恐怖指数(VIX) | 14.16 | -0.60 |

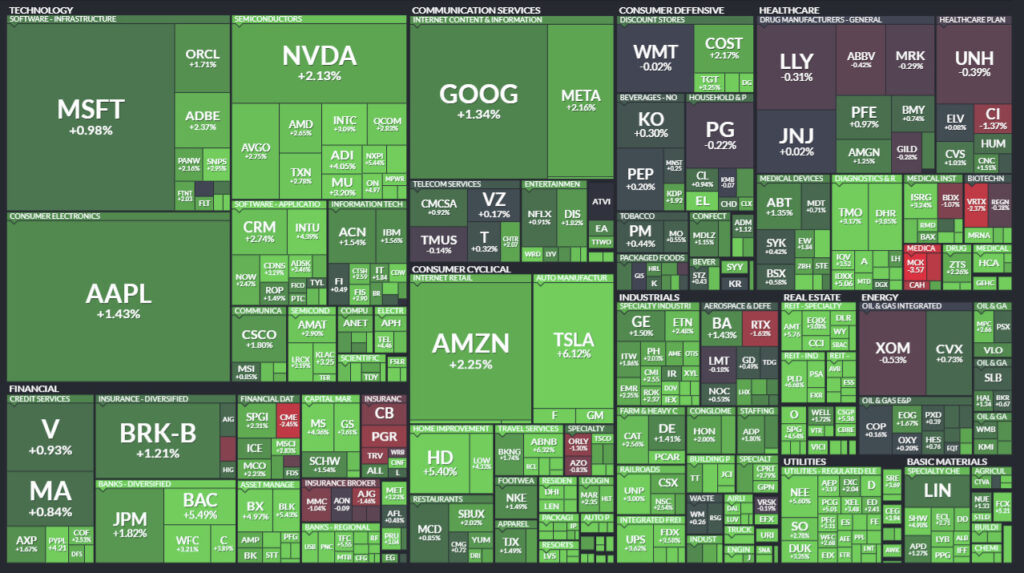

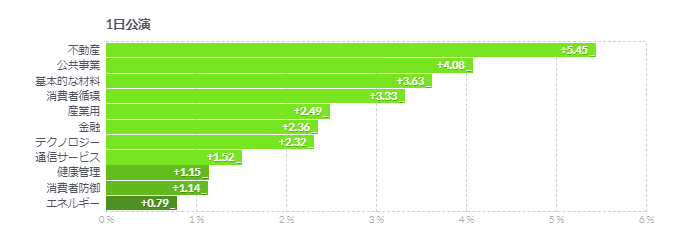

14日の米国株式市場は3指数共に大幅上昇。

この日発表の米消費者物価指数(CPI)が株価を押し上げた。10月の米CPIは総合指数で前月比横ばいと予想を下回ったほか、コア指数も0.2%上昇と予想を下回っていた。ガソリン価格の下げが全体を押し下げた。最近注目を浴びている住宅を除いたコアサービスインフレ、いわゆるスーパーコアも計算値で前月比0.2%と前回の0.6%から大きく低下。

ここ数カ月は多少の波があったものの、インフレは40年ぶりの高水準を記録した昨年から大きく落ち着いており、FRBにとって心強い兆候を示しているものと思われる。パウエルFRB議長は追加利上げの可能性を温存しているものの、今回の米CPIは市場に広がっている利上げ終了観測を正当化する内容となった。

また、短期金融市場では、FRBの利下げの開始時期を発表前の6月から3月に前倒しする動きが出ているほか、来年の7月FOMCまでに計0.50%ポイントの利下げを織り込む動きも見られている。本日の米CPIは11月に入って反騰の動きを見せている米株式市場にとって強い追い風となったようだ。

また、今週のもう1つのリスクでもあったつなぎ予算の期限が17日に迫る中で、閉鎖リスクが低下したこともフォローとなった模様。米共和党のジョンソン下院議長が提示したつなぎ予算案に、支持を表明する民主党議員が増えているという。この予算案は、期限切れ以降も政府資金を一時的に手当てするための「はしご型」の予算継続決議(CR)案で、政府機関の一部を1月中旬まで、その他を2月上旬まで閉鎖を回避できるよう資金を供給。それには大幅な歳出削減は含まれないという。

14日の米国株式市場は、3指数共に上昇。米CPIが期待を正当化。

米CPI、10月はコアと総合ともに鈍化-追加利上げ観測が後退

- ガソリン下落が総合CPIを抑制、住居費の伸びは前月の半分

- 家賃やパーソナルケアが上昇、航空運賃や中古車価格は低下

10月の米消費者物価指数(CPI)は全般に鈍化し、利上げ打ち止め観測が高まった。

変動の大きい食品とエネルギーを除くコア指数は前月比0.2%上昇にとどまった。ガソリン価格下落の影響で、総合CPIは前月比横ばいとなった。

コアCPIは前月比0.2%上昇-市場予想は0.3%上昇前月は0.3%上昇前年同月比では4%上昇-市場予想4.1%上昇前月は4.1%上昇総合CPIは前月比横ばい-市場予想は0.1%上昇前月は0.4%上昇前年同月比では3.2%上昇-市場予想3.3%上昇前月は3.7%上昇

インフレ率はここ数カ月変動がやや大きいが、昨年付けた40年ぶり高水準からは大幅に低下してきている。これを受け、一部の金融政策当局者は利上げ打ち止めを示唆しているが、パウエル連邦準備制度理事会(FRB)議長は必要に応じて追加利上げを実施する可能性を繰り返し強調している。

ウェルズ・ファーゴのチーフエコノミスト、ジェイ・ブライソン氏はブルームバーグテレビジョンで「追加利上げのハードルはますます高くなっている」と発言。「この統計は幸先の良いものだが、当局が任務完了を宣言するには、0.2%上昇があと数カ月続く必要があるだろう」と述べた。

家賃やパーソナルケア製品・サービスなどが上昇。医療保険料の算出方法を変更したことも寄与した。一方、航空運賃や中古車価格は低下した。

総合CPIの約3分の1を占める住居費は0.3%上昇。伸びは前月の半分にとどまった。コアインフレ率を金融当局の目標にまで引き下げるには、このカテゴリーが継続的に減速することが鍵になるとエコノミストはみている。帰属家賃も伸びが鈍化し、ホテル宿泊費は低下した。

ブルームバーグの算出によれば、住宅とエネルギーを除いたサービス価格は前月比0.2%上昇。前年同月比では3.7%上昇と、ほぼ2年ぶりの低い伸びとなった。金融当局者はこのカテゴリーの重要性を強調しているが、インフレ動向を判断する上では別の物価指数を使用している。

ブルームバーグ・エコノミクスのアナ・ウォン、スチュアート・ポール両氏はリポートで「10月のコアCPIが驚くほど軟調だったため、金融当局は政策金利が景気に対して十分に抑制的だとの確信を強めるだろう。それでも、連邦公開市場委員会(FOMC)が利上げサイクルの完全な終了を宣言するには、コアCPIがあと数カ月はこの動きを続ける必要がある」と指摘した。

サービスとは異なり、財価格の持続的下落がここ数カ月、消費者に一定の安堵(あんど)感をもたらしている。食料品とエネルギーを除いた、いわゆるコア財価格は5カ月連続で下落した。

とはいえ、家計は依然としてさまざまな面で逼迫(ひっぱく)している。食料品価格は肉や牛乳、パンといった基本的な商品のコスト上昇を反映し、7月以来の大幅上昇。自動車保険料も上がった。

インフレ調整後の平均時給は、10月に3カ月ぶりに上昇した。物価上昇圧力の緩和と併せると、支持率が約1年ぶりの低水準にあるバイデン大統領に安堵感をいくらかもたらす可能性がある。

今後は労働市場の方向性が個人消費の持続性を占う上で鍵となるだろう。個人消費はインフレを高止まりさせる一方、広範な成長の原動力となってきた。10月の失業率は2022年初頭以来の高水準に上昇し、消費者心理は悪化した。

今週末までに米議会が政府期間閉鎖を回避できなければ、当面はインフレ指標の発表も限られる。政府機関が閉鎖されれば、労働統計局だけでなく、商務省経済分析局や国勢調査局など他の機関も統計発表を停止する。

コメント