株の売り買いするタイミングを見極めたい

株を売り買いするのに積立投資なら定期的に買っていくが、ETF を購入していく場合に株価の価格を見極めて買っていく必要がある。

ただ、株価を見ただけでは、安いか、高いかを判断できません。

売り買いするタイミングを見極めるための方法で、テクニカル分析を使っていく方法がある。

テクニカル分析とは、過去の値動きをグラフ化したチャートで表して、そこからトレンドやパターンなどを把握し、今後の株価、為替動向を客観的に評価するものです。

チャートとは1日、1週間、1ヶ月といった期間の株価をグラフ化して見やすくしたものです。チャートは、過去にも似たようなパターンがあれば、将来も同じようなパターンになる可能性が高いと予測します。

過去の値動きをグラフ化したチャートを使って相場を分析・予測する手法で、相場のエネルギーや方向性を歴史的・客観的データに基づいて評価することから、売買のタイミングを見極める手段として有効とされています。

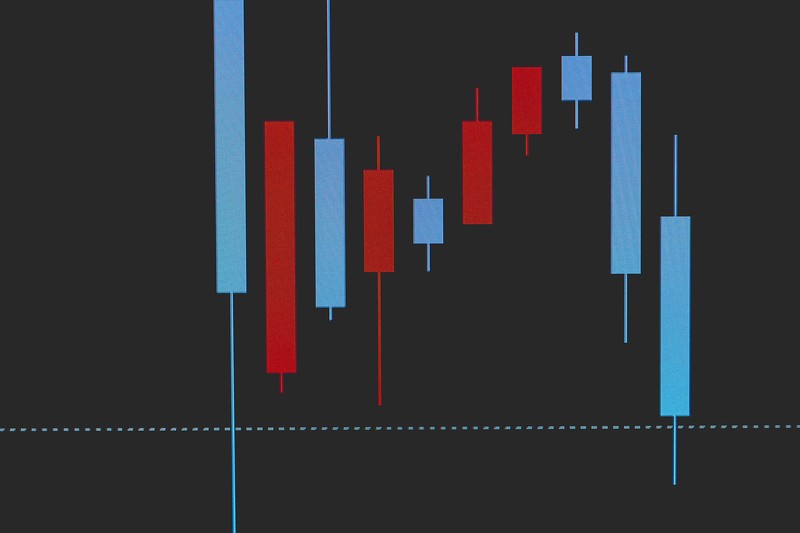

チャートをみる

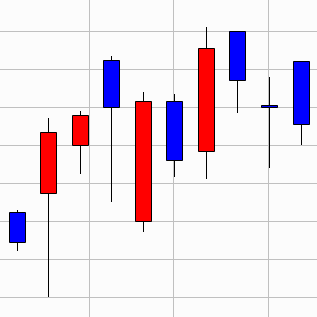

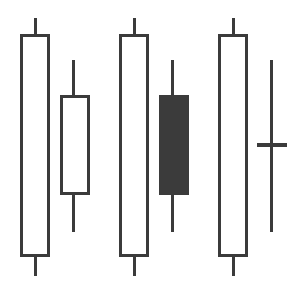

チャートは以下の図のように株価の値の動きを表すのに代表的なローソク足を

使用することが多い。

ロウソク足

ロウソク足とは、株式相場、為替相場の値動きを時系列に沿ってグラフ化して表す方法です。

ロウソク足は、江戸時代に日本人が考案して今でも世界で使われています。

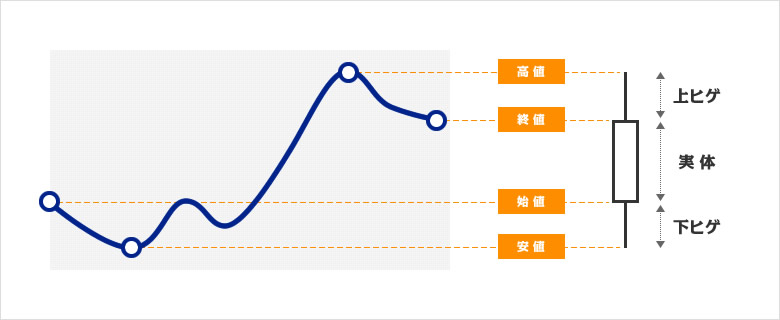

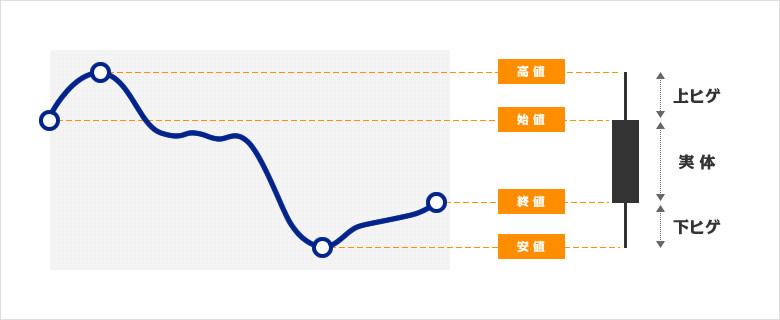

ロウソク足は、1本のロウソク足の形で株価の値を表します。

初値、終値、高値、安値を表現します。

ロウソク足は2パターンに分かれます。

- 陽線 初値より終値の方が高い

- 陰線 初値より終値の方が低い

ロウソク足の種類

まず、ローソク足の基本を理解しましょう。

理解を深めるために、相場の参加者が、買い方と売り方に分かれて、2つの勢力が相場でぶつかりあい、

その結果として、どういう場合にそれぞれのローソク足となるかを見ていきましょう。

ローソク足を使った相場の分析は、次の5点を基礎として組み立てられています。

陽線

買い方の勝利。

日足であれば、1日の取引開始から終了まで、買い方と売り方が戦って、最終的に買い方が勝利したことになります。

そして、ローソク足の実体が長いほど、買いの勢いが強い、と考えます。

陰線

売り方の勝利。

ローソク足の実体が長いほど、売りの勢いが強い、と考えます。

十字線

引き分け。

始値と終値が同値で、ローソク足の実体がない形。

買い方と売り方の勢力が拮抗している、と考えます。

高値圏では、これまでの買い方の勢いを売り方が止めたことになり、下落への転換の示唆に、安値圏では、これまでの売り方の勢いを買い方が止めたことになり、上昇への転換の示唆になります。

上ヒゲ

買い方が高値まで買いで攻めたが、売り方の抵抗で押し戻された。

ヒゲが長いほど、売りの抵抗が強かったことを示唆しています。

下ヒゲ

売り方が安値まで売りで攻めたが、買い方の抵抗で押し戻された。

ヒゲが長いほど、買いの抵抗が強かったことを示唆しています。

ローソク足分析の基礎を理解すると、次のような分析によって相場の検討に活用できます。

大陽線(だいようせん)

買い方の大勝利。

ローソク足の実体が、他に比べて明らかに大きく、チャート上で目立つ陽線を大陽線といいます。

実体の長さの目途としては、普段の値幅の5倍以上です。

売り方の勢いが弱まっており、その後も買いの勢いが続くことを示唆しています。

大陰線(だいいんせん)

売り方の大勝利。

大陽線と反対の性質を持ちます。

買い方の勢いが弱まっており、その後も売りの勢いが続くことを示唆しています。

陽線坊主(ようせんぼうず)

買い方の一方的な勝利。

上下のヒゲがなく比較的大きな実体をもつ陽線を陽線坊主といいます。

(ヒゲのないローソク足を坊主といいます)

買い方は売り方に対して、始値から下の安値を作ることを許さずに始値が安値になっており、高値からの押し戻しも許さずに終値が高値になっています。

上下のヒゲがないことで、買い方が一方的に押している状況が表現されており、その後も買い方の勢いが続くことを示唆しています。

陰線坊主(いんせんぼうず)

売り方の一方的な勝利。

陽線坊主と反対の性質を持ちます。

上影陽線(うわかげようせん)

上ヒゲの長い陽線を上影陽線といいます。

高値圏では、下落への転換の示唆になります。

買い方の勝利であるが、売り方の抵抗が強かった、という解釈です。

安値圏では、上昇への転換の示唆になります。

売り方に抵抗されたが、最終的には買い方が勝利した、という解釈です。

上影陰線(うわかげいんせん)

上ヒゲの長い陰線を上影陰線といいます。

高値圏では、下落への転換の示唆になります。

売り方の抵抗が強く、最終的にも売り方が勝利した、という解釈です。

下影陽線(したかげようせん)

下ヒゲの長い陽線を下影陽線といいます。

安値圏では、上昇への転換の示唆になります。

買い方の抵抗が強く、最終的にも買い方が勝利した、という解釈です。

下影陰線(したかげいんせん)

下ヒゲの長い陰線を下影陰線といいます。

高値圏では、下落への転換の示唆になります。

買い方に抵抗されたが、最終的には売り方が勝利した、という解釈です。

安値圏では、上昇への転換の示唆になります。

売り方の勝利であるが、買い方の抵抗が強かった、という解釈です。

ロウソク足の活用法

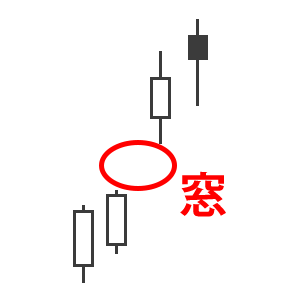

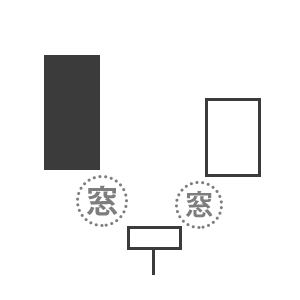

窓(まど)

隣り合うローソク足の安値と高値が離れている場所を窓といいます。

空(くう)ということもあります。

図のように上の方向へ窓ができることを、上への窓開け(まどあけ)といいます。

取引のされていない時間に、突発的なニュースなどが出たときによく出現します。

前日の水準では、買いを吸収できないために起こる現象であり、窓を開けた方向に相場が動くことを示唆しています。

大きなニュースや新しい買いの勢力の出現で、広く開いた窓の示唆は、強いものになります。

一方で、弱い材料や海外市場の動きで、簡単に開いた狭い窓の示唆は、弱いものになります。

下への窓開けの場合には、上への窓開けと反対になり、買いが売りに置き換わります。

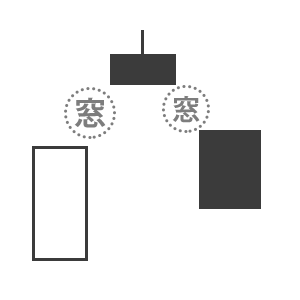

明けの明星(あけのみょうじょう)

陰線、下向きの窓、星、上向きの窓、陽線が順番に並んだ3つのローソク足によるパターンです。

安値圏でこのパターンが出ると、下落から上昇への転換の示唆になります。

明けの明星というこの複数足の組み合わせのパターンは、次のような相場の状態を示唆しています。

1本目の陰線では売り方の勝利。

その後の下方向への窓は、パニック的な売りが出たことを示唆。

2本目の十字線に近い小さな陽線は、売りと買いの拮抗から、買い方が小さな勝利。

その後の上方向への窓は、売りが枯渇して、買い方が逆転したことを示唆。

3つ目の陽線では買い方の勝利。

宵の明星(よいのみょうじょう)

明けの明星と反対のパターンを宵の明星といいます。

高値圏でこのパターンが出ると、上昇から下落への転換の示唆になります。

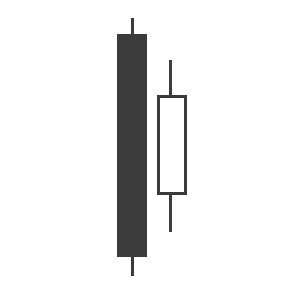

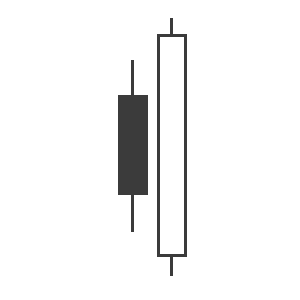

はらみ線

2本目のローソク足が、1本目のローソク足の実体のなかに入ってる2つのローソク足の組み合わせをはらみ線といいます。

1本目のローソク足の実体を母親のお腹として、その中に2本目のローソク足をはらんでいるという名前です。

ローソク足分析の名前にはメイドインジャパンを感じさせるものが多いのですが、これはその最たるものです。

安値圏で1本目のローソク足が大陰線のはらみ線は、下落から上昇の転換を示唆しています。

左から、陰の陽のはらみ線、陰の陰のはらみ線、陰のはらみ寄せ線、といいます。

いずれも、2本目のローソク足の安値は1本目の大陰線の安値より上にあり、安値を更新できていません。

また、買いと売りが拮抗してきたことから、値動きは前日より小さくなっています。

これらの特徴は、1本目の大陰線で売りが出切ったことを示唆しています。

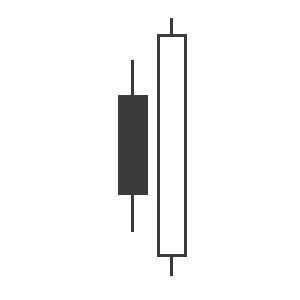

高値圏で1本目のローソク足が大陽線のはらみ線は、上昇から下落の転換を示唆しています。

左から、陽の陽のはらみ線、陽の陰のはらみ線、陽のはらみ寄せ線、といいます。

陰のはらみ線と反対の意味をもつ複数足によるパターン分析になります。

はらみ線の陽と陰は1本目のローソク足をみます。

1本目の大陰線/大陽線で、売り/買いが出切っている、と分析していることが、ポイントです。

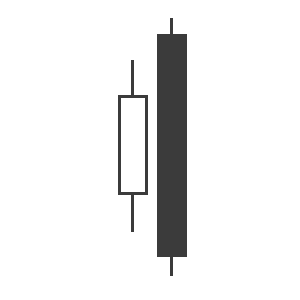

つつみ線

はらみ線とは逆に、1本目のローソク足が、2本目のローソク足の実体のなかに入ってる2つのローソク足の組み合わせをつつみ線といいます。

2本目のローソク足が、1本目のローソク足をつつみこんでいるという名前になります。

抱き線ともいいます。

安値圏で2本目のローソク足が大陽線のつつみ線は、下落から上昇の転換を示唆しています。

これを陽のつつみ線といいます。

2本目の大陽線の意味は、売り方は2本目のローソク足の安値まで攻めたもののそこが限界で、買い方が一気に1本目のローソク足の高値を超えるまで攻め込む大逆転があった、と考えます。

日足であれば、売り方から買い方への大逆転が1日で起こった、と考えます。

高値圏で2本目のローソク足が大陰線のつつみ線は、上昇から下落の転換を示唆しています。

これを陰のつつみ線といいます。

陽のはらみ線と反対の意味をもつ複数足によるパターン分析になります。

つつみ線の陽と陰は2本目のローソク足をみます。 2本目の大陽線/大陰線で、大逆転が起こった、と分析していることが、ポイントです。

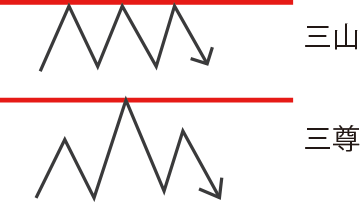

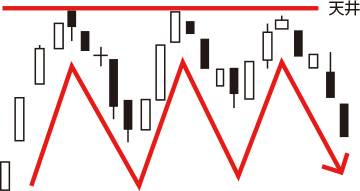

三山(さんざん)

3回突破できなかった高値は、もう突破できないだろう、という推測で相場の天井を見極めるパターン分析です。

3つの山の真ん中の山が一番高いパターンを特に三尊(さんぞん)といいます。

3つの山を結んだ線を天井(でんじょう)といい、相場が天井を抜くことはもうないだろう、という分析から売り、という活用法になります。

三山は、フォーメーション分析のヘッドアンドショルダーズトップであり、トリプルトップということもあります。

ダブルトップは、三山の出現数が少ないことから、2つの山でも天井になる確率は高い、という考えであり、広く世界に広まっています。

天井を確認したら売り、ということではありますが、天井での逆張りは狙わずに天井を確認してから順張りで売れ、という奥深さを含んでいます。

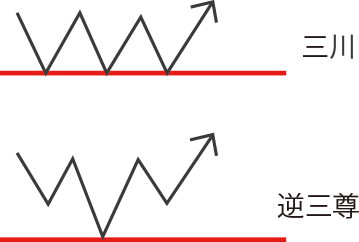

三川(さんせん)

三山の逆で逆三山(ぎゃくさんざん)ともいいます。

3回突破できなかった安値は、もう突破できないだろう、という推測で相場の底を見極めるパターン分析です。

3つの安値を谷と考え、谷には川が流れていると考えて、三川です。

3つの谷の真ん中の谷が一番低いパターンを特に逆三尊(ぎゃくさんぞん)といいます。

3つの谷を結んだ線を底(そこ)といい、相場の底が抜けることはもうないだろう、という分析から買い、という活用法になります。

三川は、フォーメーション分析のヘッドアンドショルダーズボトムであり、トリプルボトムということもあります。

ダブルボトムは、三川の出現数が少ないことから、2つの谷でも底になる確率は高い、という考えであり、広く世界に広まっています。

底を確認したら買い、ということではありますが、底での逆張りは狙わずに底を確認してから順張りで買え、という奥深さを含んでいます。

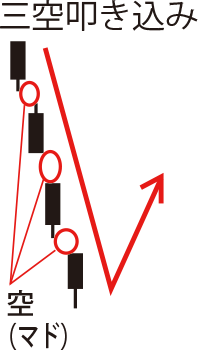

三空(さんくう)

空(=窓)に焦点を当てたパターン分析です。

空は、突発的なニュースなどで、相場がパニック的に動いたことを示唆しています。

それが3回続けば、パニックは行き過ぎであり、逆張りのチャンス!という活用法になります。

相場の高値圏で、4本の陽線と3つの上方向の空が連続するパターンを、三空踏み上げ(さんくうふみあげ)といいます。

強烈な買い材料が出ていることが多いので、実際にやるのはかなり怖いものなのですが、勇気を出して、逆張りの売り!というパターンです。

安値圏で、4本の陰線と3つの下方向の空が連続するパターンを、三空叩き込み(さんくうたたきこみ)といいます。

強烈な売り材料が出ていることが多いので、実際にやるのはかなり怖いものなのですが、勇気を出して、逆張りの買い!というパターンです。

順張りの活用法が多い酒田五法のなかで、三空は明確な逆張り、という特異な性格をもっています。

三空のパターンを実際に使うには、十分な資金と気持ちの余裕をもっていることが、大切と思われます。

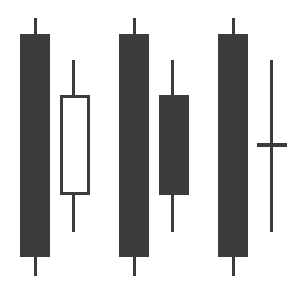

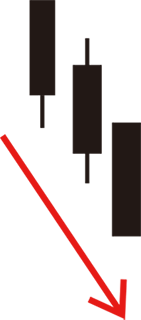

三兵(さんぺい)

連続する3本の陽線、あるいは陰線を三兵といいます。

相場の安値圏で、3本の連続した陽線が出るパターンを赤三兵(あかさんぺい)といいます。

陽線は、白または赤でチャートに記入するのが基本なので、この名前になっています。

陽線の基本的考え方を理解していれば、底値圏で3本連続の陽線が出現するパターンが買いの基本パターンの1つになることは、理解できると思います。

強い相場についていく順張りの買いのパターンとして活用します。

相場の高値圏で、3つの連続した陰線が出るパターンを黒三兵(くろさんぺい)といいます。

陰線は、黒でチャートに記入するのが基本なので、この名前になっています。

黒を烏(カラス)に例えて、三羽烏(さんばがらす)ということもあります。

高値圏からの下落を示唆する不吉なパターンを三羽の烏(カラス)に例えた名前です。

江戸時代の米相場が激しく動いていことを示唆するネーミングセンスです。

弱い相場についていく順張りの売りのパターンで活用します。

上ヒゲの基本的な考え方を思い出せば、次のような応用も可能です。

売りの強い抵抗を示唆する長い上ヒゲが、2本目と3本目の陽線についていると、赤三兵の買いパターンが失敗する可能性もある、という示唆になります。

このパターンを赤三兵の先詰まり(あかさんぺいのさきづまり)、といいます。

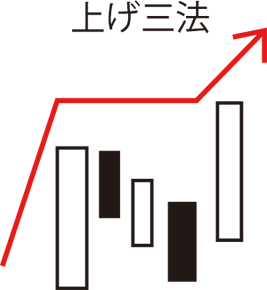

三法(さんぽう)

動かない相場では休んで、相場が動き出したら、取引を始める、という分析を三法といいます。

三法は、レンジ相場では取引を休み、相場がレンジから離れて動き出したら、動いた方向に仕掛ける、というブレイクアウトの順張りのパターン分析になります。

レンジ相場という概念が、江戸時代からあったことの証左であり、その先進性には驚くばかりです。

レンジ相場では取引を休み、相場がレンジ相場の高値を明確に上に抜けたら、買いで仕掛けるというパターンを、上げ三法(あげさんぽう)、といいます。

レンジ相場では取引を休み、相場がレンジ相場の安値を明確に下に抜けたら、売りで仕掛けるというパターンを、下げ三法(さげさんぽう)、といいます。

コメント