50才から始める米国株式投資初心者の資産運用

3/24(金)の株価

| 値 | 前日比(%) | |

| 日経平均 | 27,385.25 | -0.13 |

| ダウ平均 | 32,237.53ドル | +0.41 |

| S&P500 | 3,970.99ドル | +0.56 |

| ナスダック | 11,823.96ドル | +0.31 |

| ラッセル2000 | 1,734.92ドル | +0.85 |

| 米10年国債 | 3.372 | -1.23 |

| 恐怖指数(VIX) | 21.74 | -0.87 |

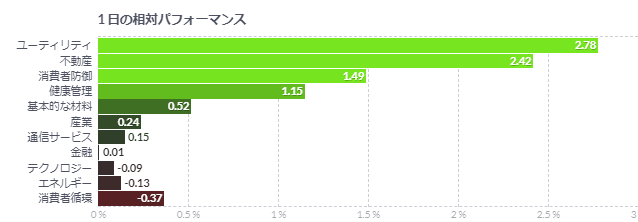

24日の米国株式市場は3指数共に続伸。FRB当局者発言で銀行危機巡る懸念緩和。

24日の米国株式市場は、3指数共に続伸。

序盤は米金融機関に対する警戒感が全体の重石となった。市場の警戒材料となっているファーストリパブリックバンクが12ドル割れと軟調。ダウ採用銘柄ではゴールドマンサックス、JPモルガンと大手金融株が、S&P500採用銘柄ではZBナショナル、コメリカなど中堅銀行株の売りが目立つ展開が見られた。リスク警戒からNY原油が序盤に下げたことで、エネルギー関連株の売りも出ていた。

その後は一転して反発。ファーストリパブリックバンクは警戒感もあってマイナス圏推移となったが、序盤に売られたZBナショナルは大幅高。コメリカも一時プラス圏を付けていた。

セントルイス連銀総裁、今年のピーク金利予想5.625%に引き上げ

米セントルイス連銀のブラード総裁は経済の力強さが続いているとし、今年の政策金利のピークに関する自身の予想を引き上げたことを明らかにした。予想引き上げは銀行セクターのストレスが和らぐとの想定に基づいているという。

総裁は24日、講演後に行った記者団との電話会見で「私は従来5.375%と見込んでいたが、現在の予想は5.625%だ。つまり25ベーシスポイント(bp、1bp=0.01%)引き上げたことになる。より力強い経済を示すニュースを踏まえて判断した」と説明。「今後数週間、そして数カ月で金融ストレスが緩和するとの想定の下で」予想を上方修正したと続けた。

「金融ストレスが悪化するという下方向のシナリオもあり得るが、それは私の基本ケースではない」とブラード氏は述べた。

債券トレーダー、6月までの米利下げあり得ると予想-銀行懸念が再燃

- スワップ市場では一時、5月の0.25ポイント利上げ見通し消える

- 今回の局面で利上げはこれで終わりの可能性も-JPモルガンAM

債券トレーダーは米国がリセッション(景気後退)に近づきつつあるとみており、米連邦公開市場委員会(FOMC)の5月利上げの見方を捨て、早ければ6月に利下げに動く可能性もあると予想している。

24日の債券市場は世界的に上昇した。銀行セクターに対する懸念の再燃から安全資産への需要が高まり、中央銀行はインフレから金融安定へと焦点をシフトする必要があるとの確信が強まった。米2年債から10年債の利回りは年初来の低水準に低下し、2年債利回りは一時28ベーシスポイント(bp、1bp=0.01%)下げた。

特定のFOMC会合の結果を予測するスワップ市場では一時、5月会合での0.25ポイント利上げの織り込みが完全に消えた。スワップレートによれば、引き続き年末までに計1ポイント余りの利下げ幅が織り込まれている。FOMCは22日に9会合連続となる利上げを発表。米連邦準備制度理事会(FRB)のパウエル議長は発表後の記者会見で、利下げは基本シナリオではないと述べていた。

イエレン米財務長官は24日午前、金融安定監視評議会(FSOC)の緊急会合を開催するため米金融監督当局の責任者らを招集した。

JPモルガン・アセット・マネジメントの債券ポートフォリオマネジャー、ケルシー・ベロ氏はブルームバーグテレビジョンで「今回の局面で利上げはこれで終わりとなる可能性を考えている」と述べ、「2年債利回りがそのシナリオを物語っている」と続けた。

米5年債、30年債の利回り差は1年ぶり高水準の37.4bp。利回り差のスティープ化は、近く利下げへの方針転換があると投資家がみていることを示唆する。

昨年7月から断続的に逆イールドが発生している米2年債、10年債の利回り差も大きくスティープ化した。2年債利回りは10年債利回りを約35bp上回っている。3月8日には111bpまで拡大した。

コメント