50才から始める米国株式投資初心者の資産運用

2/13(月)の株価

| 値 | 前日比(%) | |

| 日経平均 | 27,427.32円 | -0.88 |

| ダウ平均 | 34,245.93ドル | +1.11 |

| S&P500 | 4,137.29ドル | +1.14 |

| ナスダック | 11,891.79ドル | +1.53 |

| ラッセル2000 | 1,941.14ドル | +1.16 |

| 米10年国債 | 3.705 | -1.04 |

| 恐怖指数(VIX) | 20.34 | -0.19 |

13日の米国株式市場は、3指数共に反発。CPI発表前夜。

13日の米国株式市場は、3指数共に反発。

市場は明日の米消費者物価指数(CPI)の発表を待っている。

先週は冴えない値動きだったものの、株価は今年に入ってから上昇し、S&P500は先週末までで6.5%上昇している。その支えがインフレ鈍化期待だ。明日の米CPIの内容次第ではその期待が後退し、インフレがFRBの目標を超えて定着するのではとの警戒感が強まる。

また、水曜日に米小売売上高と鉱工業生産も発表される。市場からは、1月分の米経済指標は天候の大幅改善もあり、12月に比べて好調な数字が予想されるとの指摘も出ている。見込み通りであれば、今週のデータは次回3月FOMCに続いて、5月も0.25%ポイントの利上げ予想を十分に正当化するという。

「ここで重要なのは、インフレがどの水準で安定し始めるかだ。インフレ要因が続くようであれば、FRBは市場の想定よりも多くのことを行うか、高金利を長く維持しなければならない状況になる」といった声も出ている

決算シーズンはピークアウトしているが、今週もアプライド<AMAT>やシスコシステムズ<CSCO>、コカ・コーラ<KO>などのいくつかの主力銘柄が週後半に報告を行う予定。決算については、売上高と利益がコンセンサス予想を下回った企業の割合が例年より多くなっている。全体として、最終利益は前年比4.9%の減益が予想されており、2020年以降で初めての減益が見込まれている。

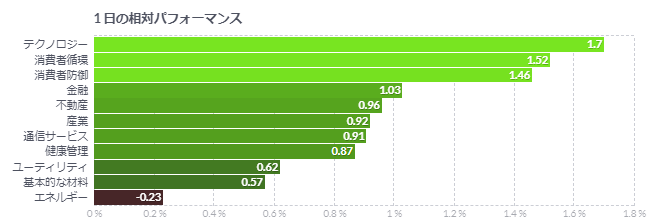

エネルギー株が軟調。米当局が戦略原油備蓄からさらに2600万バレルを放出すると伝わった。

米賃金の伸びに関する期待、過去最大の低下-NY連銀消費者調査

- 家計収入の伸び率予想、1月は1.3ポイント低下の3.3%

- 1年先のインフレ期待5%-前月から変わらず

米消費者は収入の伸びが鈍化する一方で、インフレは高止まりすると見込んでいることが、ニューヨーク連銀の調査で明らかになった。

13日公表された1月調査によると、家計収入の伸び率予想は中央値で1.3ポイント低下して3.3%。月間ベースの下げとしては、ほぼ10年前のデータ開始以降で最大となった。1年先のインフレ期待は5%で、前月から変わらず。

収入の伸びに関する期待は新型コロナウイルス禍前よりは高い水準を維持しているが、家計へのひずみが大きくなりつつあることを今回の結果は示している。向こう3カ月に最低限の債務返済を怠る可能性も、1月に平均で上昇した。

中長期のインフレ動向に関する見方はまちまちで、3年先のインフレ期待は2.7%に低下。一方、5年先のインフレ期待は2.5%に上昇した。

消費者は昨年12月時点よりも、ガソリンや食品価格の急上昇を見込んでいることも示された。

米CPI発表前夜、ウォール街は各種シナリオに備えゲームプラン策定

- JPモルガンは前年同月比、モルガン・スタンレーは前月比に焦点

- ゴールドマン、FRBの姿勢を考慮し「CPIの重要性高い」

14日に発表される1月の米消費者物価指数(CPI)は、パウエル連邦準備制度理事会(FRB)議長と金融市場の間で数カ月前から続いている危うい停戦状況を一変させかねない。インフレが落ち着き始める中、議長は株式相場の上昇にほとんど口出ししていないが、景気のガス抜きを図る議長の取り組みを株高が台無しにするのではないかと危惧する声は多い。

ゴールドマン・サックス・グループの債券および株式のマクロヘッジファンド担当責任者、トニー・パスカリエロ氏は「FRBは金融環境がこれほど緩むとは想定していなかっただろう。しかしインフレが低下を続ける限り、それに異議は唱えないはずだ」と10日付のリポートで指摘。「それだけにCPIの重要性は高い」と述べた。

CPI統計のどこに焦点を絞るかや、各種シナリオでどう賭けるかを巡っては、各社で異なるようだ。JPモルガン・チェースは前年同月比に注目。エコノミスト予想では6.2%上昇への伸び鈍化が見込まれている。

予想近辺であればインフレ沈静化の継続が確認され、国債利回りとドルが下げる一方、テクノロジー株と景気敏感株を中心にS&P500種株価指数は上昇すると、JPモルガンは予想。しかし投資家の注目が過去2カ月よりも鈍いディスインフレにシフトすれば、株式の上昇は縮小する見通しだという。

一方でモルガン・スタンレーのトレーディングデスクは、月間ベースでの変化率に注目し、0.4%上昇を予想している。これを下回ればハイテク株と消費財銘柄が上昇し、債券も買われる見通しだという。逆に上回ればリスクオフのきっかけとなり、インフレに強いはずの景気循環株でさえも売りを免れられないとみている。

アンドルー・タイラー氏らJPモルガンのチームは、CPIが前年比6.5%上昇を上回る確率を5%と分析。この場合S&P500種は2.5~3%下げると予想し、割高なソフトウエア株や仮想通関関連銘柄を売り、米国債とドルを買うよう推奨した。

「強気派にとって特にやっかいなのは、このシナリオが中国発のインフレ圧力が顕在化する前に実現することだ」と指摘した。

金融市場では株式から債券に至るまで、年初からの上昇基調が先週に停止。物価圧力が長期化する中、FRB当局者から利上げを継続する必要性が相次いで指摘されたことが背景にある。こうしたタカ派的な発言を受けて、短期金融市場で織り込まれる政策金利のピーク水準は5.2%前後に上昇した。今月初めは5%弱だった。

コメント