50才から始める米国株式投資初心者の資産運用

11/29(火)の株価

| 値 | 前日比(%) | |

| 日経平均 | 28,027.84円 | -0.48 |

| ダウ平均 | 33,852.53ドル | +0.01 |

| S&P500 | 3,957.63ドル | -0.16 |

| ナスダック | 10,983.78ドル | -0.59 |

| ラッセル2000 | 1,836.55ドル | +0.31 |

| 米10年国債 | 3.752 | +1.82 |

| 恐怖指数(VIX) | 21.89 | -0.32 |

29日の米国株式市場は、ダウ平均はプラス圏内。S&P500、ナスダックは続落。明日以降のイベント待ちの雰囲気

29日の米国株式市場は、ダウ平均はプラス圏内。S&P500、ナスダックは続落。

前日は中国政府のゼロコロナ政策に対する抗議活動が北京や上海などの大都市にも拡大し、中国経済への警戒感が高まっていたが、中国当局が高齢者へのワクチン接種が拡大していることを明らかにしたほか、行動制限を緩めるのではとの期待も高めている。NY市場に上昇している中国株も上昇しており、きょうは前日のリスク回避の雰囲気が一服といったところ。

ただ、買戻しまでは見られていない。明日のパウエルFRB議長の講演と金曜日の米雇用統計の結果を見極めたい雰囲気も出ている。米国株はインフレがピークの兆しを見せ、FRBが利上げペースを緩めるとの見方から、過去2カ月間買い戻しが膨らんだ。

しかし、FOMCは物価の持続的な下落が確認されるまでは利上げを続けることを強調しており、ストラテジストからは、景気後退懸念の中、今後数週間でこれまでの上昇が霧散される可能性があるとの警告も出ている状況。

一方、リセッション(景気後退)は警戒されるものの、マイルドなものに留まるとの期待から、株高はもうしばらく続くとの見方も少なくない。いずれにしろ、明日以降のイベントに対する反応を待ちたい雰囲気となっている。

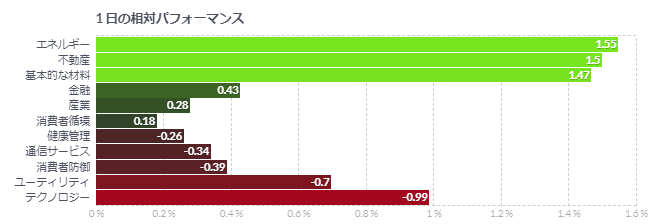

エネルギーや銀行、産業株が買い戻されている一方、IT・ハイテク株は軟調な展開が続いている。

米消費者信頼感、4カ月ぶり低水準-インフレと金利で二重の打撃

- 11月の消費者信頼感指数は100.2に低下-予想は100.0

- 1年先のインフレ期待は7月以来の水準に上昇

米民間調査機関のコンファレンスボードが発表した11月の米消費者信頼感指数は前月から低下し、4カ月ぶりの低水準となった。根強いインフレと金利上昇という二重の打撃を受けていることが背景。

米消費者信頼感指数は100.2に低下ブルームバーグ調査のエコノミスト予想中央値は100.0前月は102.2(速報値102.5)に下方修正

今後6カ月の見通しを反映する期待指数は75.4に低下。現況指数も下げて137.4と、2021年4月以来の低水準を記録した。

コンファレンスボードの景気指数担当シニアディレクター、リン・フランコ氏は「インフレと金利上昇が重なって、2023年の早い時期にかけて信頼感と経済成長への試練となり続ける」と指摘した。

住宅や自動車、大型家電製品を購入する計画があるとの回答比率はいずれも低下した。

消費者の1年先のインフレ期待は4カ月ぶりの高水準に上昇。フランコ氏は食品やガソリン価格を理由に挙げた。

消費者は現在の労働市場環境については楽観的だが、見通しについてはそれほどでもないようだ。雇用が現在は「豊富にある」との回答比率は45.8%に上昇。一方、6カ月後に雇用が減少すると答えた比率も拡大した。

FRBの利上げ休止を後押しか、CPIとPCE価格指数の差が縮小へ

- CPIとPCE価格指数の差は数十年ぶりの大きさ

- 「この収れんが来年の米金融政策にとっては重要」-クレディS

2種の主要な米インフレ指標の間に見られる異例に大きな差が今後数カ月に縮小するとみられ、米金融当局としては2023年早期に利上げを休止するための余地が拡大しそうだ。

過去数カ月にわたり、消費者物価指数(CPI)で測る年間のインフレ率は個人消費支出(PCE)価格指数での同インフレ率を1980年代早期以来の大きな幅で上回ってきた。食品とエネルギーを除いたコアインフレの差も数十年ぶりの大きさとなっている。

12月1日に発表される10月のPCE統計で、米金融当局が物価動向の目安とするコアPCE価格指数は前年同月比5%上昇への伸び鈍化が予想されている。今月公表された10月のコアCPIは6.3%上昇に減速した。

しかし、この2つの指標間の差異拡大を増幅した統計上の特質の一部が向こう数カ月に弱まる上、他の要素も作用してギャップの縮小に寄与するもようだ。これが一助となり、インフレ率は当局の2%目標に向かって鈍化する見通し。エコノミストらはコア指標の伸び率について、来年末までに3-3.5%のレンジに落ち着くとおおむね想定している。

クレディ・スイスの米国担当エコノミスト、ジェレミー・シュワルツ氏は「この収れんが来年の米金融政策にとっては重要で、議論を主導していく」とし、「CPI統計から発せられる危険信号が弱まる」ためだと説明。

「CPIは今、最も強いタカ派なメッセージを送っている。よってそれが減速し、PCEに近づきつつあるというのはなおさら重要になる」と話した。

概念上、この2つの指標では測るコストの対象が異なる。CPIは自己負担支出を対象とするため、家賃や自動車といったものの比重が顕著になる。一方、PCEは家計が費用を直接負担するかどうかにかかわらず、米国民による消費全てのコストを測ることを意図している。その結果、項目の比重や統計に含まれるコストに大きな相違がある。

コメント