50才から始める米国株式投資初心者の資産運用

8/17(水)の株価

| 値 | 前日比(%) | |

| 日経平均 | 29,222.77円 | |

| ダウ平均 | 33,980.32ドル | -0.50 |

| S&P500 | 4,274.04ドル | -0.72 |

| ナスダック | 12,938.12ドル | -1.25 |

| ラッセル2000 | 1,987.31ドル | -1.64 |

| 米10年国債 | 2.875 | +2.00 |

| 恐怖指数(VIX) | 19.90 | +0.21 |

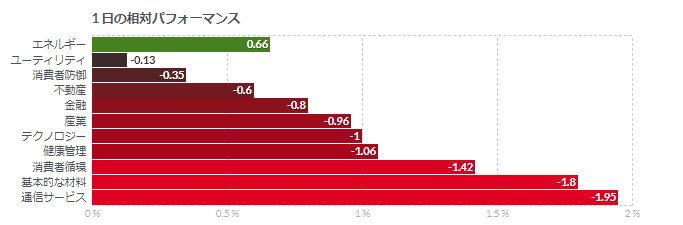

17日の米国株式市場は3指数共に下落。FOMC議事録を受け下げ止まる。

17日の米国株式市場は3指数共に下落する。

7月開催分のFOMC議事録が公表され、多くが必要以上に引き締めるリスクを認識していることが示されたほか、利上げペースが遅くなる可能性を見ていることも明らかとなった。

7月FOMC以降のFOMC委員の発言は、従来通りにタカ派姿勢を堅持していたが、その割に今回の議事録に慎重な表現が含まれていたことは若干の驚きとなっている模様。ただ、9月FOMCに対する市場の見方に変化はなく、0.50%ポイント利上げの確率が60%、0.75%ポイントは40%となっている。ダウ平均は瞬間的にプラスに転じる場面が見られたものの、上げを維持できていない。

取引開始前に発表になったターゲット(TGT)の決算を嫌気した面もあったようだ。また、米国債利回りが上昇しており、IT・ハイテク株に戻り売りが強まっている。

ターゲットについては、インフレに苦しむ顧客が一般消費財の支出を抑制したことや在庫適正化から90%の減益となった。前日のウォルマート(WMT)やホームデポ(HD)とは対照的な内容となった。

7月の米小売売上高が発表になっていたが、ガソリン価格の下落が圧迫し、前月比で横ばいとなった。ただ、個人消費は堅調で、米経済はすでに景気後退しているという懸念を和らげる可能性がある。

市場からは、「上値へのブレークを試みるよりも、ボラティリティの高まりを予想している。インフレが本当に鈍化しているのか確認する必要があり、今週の小売企業の決算はインフレがピークに達したという事実を確認する内容ではない」とのコメントも聞かれた。

FOMC議事要旨、いずれ利上げ減速と引き締め策の精査が適切に

- 多くの参加者、過度な政策引き締めに対するリスクを認識

- インフレとインフレ期待への懸念はなお極めて強いとエコノミスト

米連邦公開市場委員会(FOMC)が7月26-27両日に開いた会合では、いずれは利上げペースを減速させる必要性で合意したが、それまで実施した政策引き締めのインフレ抑制効果を精査したいとの認識も示された。

17日に公表されたFOMC会合の議事要旨では、「金融政策スタンスが一段と引き締められるのに伴い、政策金利の引き上げペースを減速させ、同時にそれまで実施してきた政策調整が経済活動とインフレに与えた効果を精査することがいずれ適切になる可能性が高い」と記された。

議事要旨はまた、「絶えず変化する性質を経済環境が持っていることと、金融政策が経済に効果をもたらす上では長く不規則な時間差を伴う事実を考慮すると、委員会が物価安定を回復するために必要以上に政策スタンスを引き締めるリスクも存在すると、多くの参加者は指摘した」と記述している。

FOMCは7月、2会合連続での0.75ポイントの利上げを決定。高インフレに対応するため1980年代初め以来の速いペースでの引き締めを実施した。

しかし7月会合以降、S&P500種株価指数は約9%上昇している。今月25-27日に開かれるジャクソンホール会合(カンザスシティー連銀主催の年次シンポジウム)は金融当局者らが見通しについて新たな見解を示す機会となる。

議事要旨公表を受け、米2年債利回りとドルは上げ幅を縮小。一方、米国株は下げ幅を削った。米短期金融市場では、9月の利上げ幅として0.75ポイントではなく0.5ポイントを織り込む動きが強まっている。

FTNファイナンシャルのチーフエコノミスト、クリストファー・ ロウ氏は「FOMC議事要旨は引き続きインフレ抑制の必要性を強調しているが、その一方で必要以上に引き締める可能性があるとの懸念が生じている」と指摘した。

その上で、「米経済のサプライサイドに改善の兆候がみられ、一部の生産物価格の上昇鈍化の望みが生じているものの、インフレとインフレ期待を巡る懸念はなお極めて強い」との見方を示した。

7月会合ではこのほか、「委員会が直面する顕著なリスクは、政策を十分に調整するという委員会の決意に国民が疑問を持ち始めた場合、高インフレが根付きかねないということだと参加者は判断した」と議事要旨は記した。

コメント