50才から始める米国株式投資初心者の資産運用

8/15(月)の株価

| 値 | 前日比(%) | |

| 日経平均 | 28,871.78円 | +1.14 |

| ダウ平均 | 33,912.44ドル | +0.45 |

| S&P500 | 4,297.14ドル | +0.40 |

| ナスダック | 13,128.05ドル | +0.62 |

| ラッセル2000 | 2,021.34ドル | +0.23 |

| 米10年国債 | 2.790 | -1.60 |

| 恐怖指数(VIX) | 19.95 | +0.42 |

15日の米国株式市場は3指数共に続伸。中国経済への不安も、押し目買い意欲が強い。

15日の米国株式市場は、3指数共に続伸する。

中国が小売売上高と鉱工業生産の弱体化を示す指標を発表。それを受けて人民銀行が急きょ利下げを実施したが、株式市場の不安は払しょくできずにネガティブな反応を示している。厳しいゼロコロナ政策によって企業が閉鎖され、消費者は支出を抑え、経済成長が鈍化する中、今回の利下げは今年2回目となる。他国の中銀とは逆行する動き。

ただ、米株式市場は下値での押し目買い意欲も強く、売り一巡後は買い戻しが見られ、指数は先週末付近まで戻す展開となった。

先週の米インフレ指標の鈍化でインフレのピークへの期待が高まっており、市場のムードは改善。決算が予想ほど悪くなかったことも追い風となり、S&P500は先週まで4週連続で上昇していた。週明けもその雰囲気が続いている模様。

「投資家は米国がようやくディスインフレの時期に入った可能性に注目。ただ、中国経済が減速し回復が鈍い場合、世界経済にとっては米国が持ちこたえてくれることが必要になる」との言及も聞かれた。

今週は、ウォルマート<WMT>、ターゲット<TGT>、ホーム・デポ(HD)といった小売大手の5-7月期決算と、7月の米小売売上高の発表される。インフレ、成長の両面で米消費の強さが注目される。

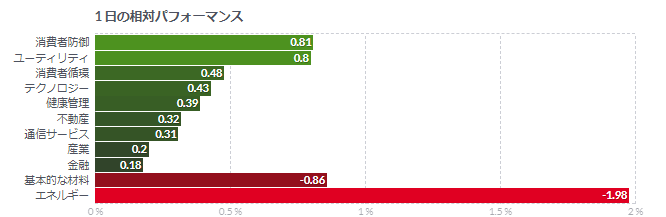

エネルギー株が下落。中国経済など景気の先行きを懸念して、原油相場が再び下落し、WTIが90ドルを割り込み、一時86ドル台まで下落している。イランが2015年に結んだ核合意の再建草案について、公式の立場を15日夜までにEUに伝えると表明。米国との合意に近づいている可能性を示唆したもので、まとまればイランの石油輸出解禁に繋がる可能性がある。一方、米国債利回りが低下していることから、IT・ハイテク株は堅調に推移している。

中国が予想外の利下げ-7月指標は「非常に気掛かり」との指摘も

- MLF金利は2.75%に、従来2.85%-引き下げは1月以来

- ゼロコロナ政策がなおサービス業に打撃、消費の足かせ-ANZ

中国人民銀行(中央銀行)は15日、中期貸出制度(MLF)の1年物金利を予想に反して2.75%に引き下げた。利下げは1月以来。新型コロナウイルス感染対策のロックダウン(都市封鎖)や不動産低迷の深刻化による影響を受ける経済への支援を強化する。

従来のMLF金利は2.85%だった。ブルームバーグ調査のエコノミスト予想では20人全員が据え置きを見込んでいた。

人民銀はまた、7日物リバースレポ金利を2.1%から2%に引き下げた。

追加刺激策の必要性は、MLF金利の引き下げ発表後間もなく公表された7月の経済指標で裏付けられた。同月の小売売上高と工業生産、1-7月の固定資産投資の伸び率は軒並み予想を下回った。

オーストラリア・ニュージーランド銀行(ANZ)の大中華圏担当エコノミスト、楊宇霆氏は「7月の経済指標は非常に気掛かりだ」と指摘。「ゼロコロナ政策が引き続きサービス業への打撃となり、家計消費の足を引っ張っている」と述べた。

中国の10年物国債利回りは2.675%と5ベーシスポイント(bp、1bp=0.01%)低下。2020年5月以来の低水準を付けた。オフショア人民元は0.3%安の1ドル=6.7607元と下げを広げている。

ゼロコロナ

中国はコロナ感染を徹底的に抑え込むゼロコロナ政策を堅持しており、制限措置の導入と解除を何度も繰り返す恐れは拭えず、経済の回復を持続させることが難しくなっている。

今月もリゾート地として有名な海南省で感染が急増しており、地元当局は感染を抑えるため旅客便の運航停止や企業の休業に踏み切り、観光客も現地で足止めを余儀なくされている。

ピンポイント・アセット・マネジメントの張智威チーフエコノミストは今回の利下げが小幅だった一方、当局に行動の用意があるという「シグナル効果の意味合いが強い」と分析した。

「今回の利下げ幅に関しては非常に限定的だ。市場の見通しを好転させ、下方スパイラルを打開するには追加策をもっと講じる必要がある」と張氏は話した。

NY連銀製造業景況指数、マイナス31.3に大幅悪化-受注など低迷

- 前月から42ポイント余り低下-2001年以降で2番目に大きな下げ幅

- 新規受注と出荷の下げ目立つ-需要の急激な落ち込みを示唆

8月のニューヨーク連銀製造業景況指数は、データでさかのぼれる2001年以降で2番目に大幅な低下となった。特に受注と出荷の指数の下げが目立ち、需要の急激な落ち込みが示唆された。

NY連銀製造業景況指数はマイナス31.3前月のプラス11.1から42ポイント余り悪化低下幅は2020年4月に次いで2番目ブルームバーグが実施したエコノミスト調査での最も低い予想をも大きく下回った予想の中央値はプラス5指数はゼロが活動の拡大と縮小の境目

景況の悪化を報告した製造業者の割合は43.6%と、前月のほぼ2倍に増加。新規受注と出荷に関しても同様の割合で悪化の回答が増えた。

今後数週間にわたり複数の地区連銀の製造業景況指数が発表される。NY連銀の製造業景況指数は変動が大きくなる傾向はあるものの、今回の低下度合いからは製造業が従来の想定以上に厳しい低迷期を迎える可能性も示唆される。

ピクテ・ウェルス・マネジメントの米国担当シニアエコノミスト、トーマス・コスターグ氏は今回の統計について、「各業界が新型コロナウイルス禍だった時の状況から注文量を推計し、結局注文し過ぎた」ことを示している可能性が高いと指摘。「この破壊的ともいえるような急激な悪化トレンドは、業者が注文について真剣に精査し直し、多くのケースでは単にキャンセルしている状況ではないかと考えられる」と分析した。

新規受注の指数はマイナス29.6と、前月(プラス6.2)から大きく低下。出荷もマイナス24.2と、前月(プラス25.3)から急激に下げた。両指数と全体の景況指数は、2020年5月以来の低水準となった。

6カ月先の景況見通しはプラス2.1と、前月のマイナス6.2から改善したものの、わずかなプラスにとどまった。

コメント