50才から始める米国株式投資初心者の資産運用

8/11(木)の株価

| 値 | 前日比(%) | |

| 日経平均 | 休場 | |

| ダウ平均 | 33,336.67ドル | +0.08 |

| S&P500 | 4,207.27ドル | -0.07 |

| ナスダック | 12,779.91ドル | -0.58 |

| ラッセル2000 | 1,975.25ドル | +0.31 |

| 米10年国債 | 2.889 | +3.57 |

| 恐怖指数(VIX) | 20.20 | +0.46 |

11日の米国株式市場は横ばい。インフレ鈍化するも積極的利上げ観測があり。

11日の米国株式市場は、ほぼ横ばいの展開となる。ダウ平均はプラス圏内。S&P500指数、ナスダック指数はマイナス圏内で終了する。

7月の生産者物価指数(PPI)が前日の消費者物価指数(CPI)に続き、インフレの鈍化傾向を示したことが株式市場をサポートした。7月の米PPIはエネルギー価格下落により、前月比で予想外の0.5%の低下を示した。

インフレ鈍化を示す新たな証拠により、市場はFRBの利上げ幅が縮小するとの見方を強め、9月のFOMCでの0.75%ポイント利上げへの期待を後退させている。逆に0.50%ポイント利上げへの期待を高め、短期金融市場では現在、0.50%ポイントの利上げを行う確率を57%、0.75%ポイントは43%で見積もっている。

ただ一部からは、「高インフレは若干緩やかになったが、問題としてはまだ消えていない」との慎重な声も聞かれ、リセッション(景気後退)への警戒感も根強くある中、インフレ指標の伸び鈍化を材料にした上げは行き過ぎではとの見方も出ているようだ。

なお、この日は米新規失業保険申請件数も発表になっていたが、2週連続で増加を示し、労働市場がさらに軟化していることを示唆していた。

IT・ハイテク株が失速しており、ナスダックは下げに転じている。PPIを受けて買い先行で始まったものの、米国債利回りが上昇に転じており、IT・ハイテクなどの成長株は戻り売りが強まったようだ。

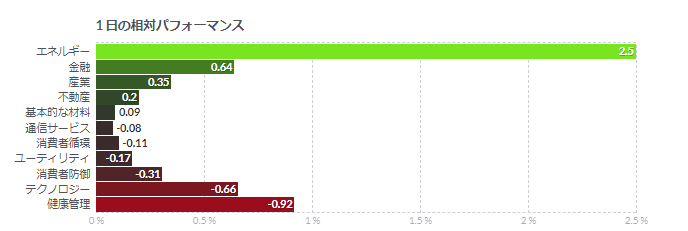

エネルギー株が上昇。原油相場が95ドル付近まで買い戻されていることがサポート。国際エネルギー機関(IEA)が今年の世界石油需要見通しを引き上げたことが材料視されている。天然ガスの価格高騰と熱波で工業界や電力業界は石油へのエネルギー源の切り替えを進めている。

銀行株が堅調。「経済が好調でインフレが低下すれば、銀行は今後さらに融資を増やす可能性がある」との声も出ている。

米PPI、7月は前月比0.5%低下-コロナ禍初期以来のマイナス

- コアPPI、前月比0.2%・前年比7.6%上昇-いずれも予想下回る

- エネルギーコスト低下を反映、サービス価格はわずか0.1%の上昇

米国では企業コストの主要指数が7月に約2年ぶりの低下となった。主にエネルギーコストの低下を反映し、インフレ圧力の緩和として好意的に受け止められる可能性がある。

7月の米生産者物価指数(PPI)は前月比0.5%低下エコノミスト予想は0.2%上昇前年同月比では9.8%上昇市場予想は10.4%上昇食品とエネルギーを除くコアPPIは前月比0.2%上昇前年同月比では7.6%上昇いずれもエコノミスト予想を下回る

財の価格低下の約80%は、ガソリンの16.7%安によるものだという。ディーゼル油や鉄・鉄鋼スクラップ、穀物の価格も下げた。

生産過程におけるインフレ圧力が和らぎ始めた兆候が示された。向こう数カ月の消費者物価指数(CPI)の上昇ペースが抑えられる可能性がある。石油を含む商品価格はここ数カ月で大きく下げており、サプライチェーンの状態が改善しつつあるとの示唆もある。

しかしながらリスクは残る。サプライチェーンの正常化が始まったものの、ウクライナでの戦争や米西海岸港湾の労働争議、中国のゼロコロナ政策が米製品や部材の輸送スピードを落とす要因になりかねない。

シティグループのエコノミスト、アンドルー・ホレンホースト、ベロニカ・クラーク両氏は「今年下期に財の価格上昇が鈍化するのはしばらく前から広く予想されていた。サービス価格の詳細には予想外に強い部分も見受けられる」とリポートで指摘。「従って当社としては、物価圧力が依然として基本的に強いことに今後も焦点を絞る。特にタイトな労働市場に関連したサービスに注目している」と説明した。

サービス価格はわずか0.1%の上昇にとどまった。燃料マージンや輸送、倉庫の上昇が寄与。一方でポートフォリオ管理や食品・アルコール小売り、長距離トラック運送などは低下した。

食品とエネルギー、貿易サービスを除くPPIは前月比0.2%の上昇。前年同月比では5.8%上昇した。

債券トレーダーは酔わず、株高の熱狂はイールドカーブの警告を無視

- 2年債と10年債の利回り格差、逆転幅は一時1982年以来の大きさに

- シティグループの分析モデル、50%超の確率で来年景気後退を予想

米債券市場で利回り曲線の逆イールド(長短金利の逆転)がほんの一瞬、1980年代初め以来の大きさになる場面があった。当時のボルカー連邦準備制度理事会(FRB)議長がインフレとの闘いで景気に打撃を与えたのがちょうどその頃だ。

広く注目されている米2年債と10年債の利回り差は7月初め以降、約5ベーシスポイント(bp、1bp=0.01%)のプラスから今月10日に一時マイナス58bpまで落ち込んだ。同期間にS&P500種株価指数が11%上昇したのとは対照的だ。しかも学者やアナリスト、投資家らは年限が短いゾーンの利回りがより長い部分の利回りを上回る最近のトレンドが近く解消するチャンスはほとんどないとみている。逆イールドは景気後退のシグナルとされている。

TDセキュリティーズのシニア金利米ストラテジスト、ジェナディ・ゴールドバーグ氏は、2年債と10年債の利回り差は最大80bpまで逆転幅が広がると予想する。「逆イールドは、現在の金融政策の道筋が最終的に米国を景気後退に追い込むであろうことを示している」と指摘。「逆イールドが長く続けばその分、多くの投資家や消費者が景気後退に警戒し、自己実現的な結果につながる可能性がある」と解説した。

イールドカーブが発信する警告シグナルは、2年債と10年債に限らない。3カ月物国債と10年債の利回り差も、最大で234bp開いていた5月から、11日時点で約19bpまで縮小した。今月2日には10年債利回りが3カ月債利回りを下回る場面さえあった。

3カ月債と10年債の利回り差こそ、1986年の論文で利回り曲線の形状と経済成長の関連性を読み解いたことで知られる米デューク大学フュークワ経営大学院のキャンベル・ハーベイ教授が注目する部分だ。「足元のように平坦なだけでも良いニュースではない」と同氏。「マーケットの動向と利上げが織り込まれていることからすると、3カ月債と10年債もいずれ完全に逆転するように見える。そうなれば非常事態発生だ」と言う。

ミーム株や不採算のテクノロジー企業、特別買収目的会社(SPAC)にまで資金をつぎ込んできた株式強気派には、災難が降りかかるかもしれない。シティグループのストラテジストらは、今後1年で景気後退に陥る確率は50%を超えると分析する。

景気後退がどのくらい続き、どれほど深刻になるのかはなお不透明だが、利回り曲線と社債スプレッドのパフォーマンスは1980年代ほどは悪くならないことを示唆する。

ヌビーンのチーフ投資ストラテジスト、ブライアン・ニック氏はブルームバーグ・テレビジョンで、「軟着陸しインフレが鈍化するシナリオと厳しいリセッションの間のどこかになるだろう」と指摘。「米金融当局が方向転換して来年3月までに利下げするという考えは、現時点では行き過ぎた期待かもしれない」と述べた。

コメント