50才から始める米国株式投資初心者の資産運用

7/13(水)の株価

| 値 | 前日比(%) | |

| 日経平均 | 26,478.77円 | +0.54 |

| ダウ平均 | 30,772.79ドル | -0.67 |

| S&P500 | 3,801.78ドル | -0.45 |

| ナスダック | 11,247.58ドル | -0.15 |

| ラッセル2000 | 1,726.03ドル | -0.12 |

| 米10年国債 | 2.928 | -1.65 |

| 恐怖指数(VIX) | 26.82 | -0.47 |

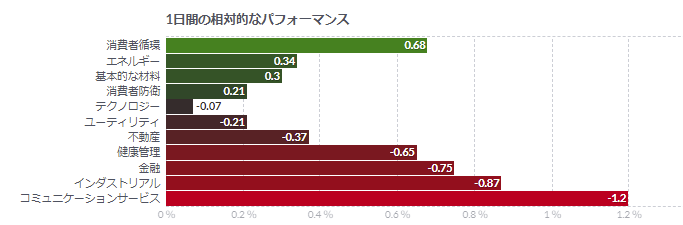

13日の米国株式市場は続落。CPI予想以上に上昇し100bsp利上げ織り込み進む。

13日の米国株式市場は3指数共に続落。

取引開始前に6月の米消費者物価指数(CPI)が発表され、総合指数が前年比9.1%上昇し、1981年以来最大の上昇率となった。予想の前年比8.8%も上回っている。食品とエネルギー価格を除いたコア指数も5.9%と予想を上回った。今回の数値は金曜日の米雇用統計の強さと伴に、FRBの積極利上げを正当化する内容となった。

市場からは、コア指数が恐ろしいほどのスピードで進行しており、今月のFOMCでの0.75%ポイントの利上げは確実視されるほか、1.00%ポイントの利上げもあり得る数字だとの声も聞かれる。短期金融市場では4分の3程度の確率で1.00%ポイントの利上げを織り込む動きが見られた。コア指数がこれだけ強く上昇しているとFRBも無視できない。

この日の市場は、売りが先行したが、後半にはIT・ハイテク株や生活必需品、エネルギー中心に買い戻しが見られた。米国債利回りが急低下したことがサポートした。バイデン大統領が「きょうの米CPIは古いデータで、ガソリン価格はこの30日間下落している」と述べたことが安心感に繋がったのかもしれない。本日の米CPIは前月比ベースではエネルギー価格の大幅上昇が全体の伸びの約半分を占めた。ガソリン価格は前月比11.2%上昇し、前年同月比では60%上昇した。1980年3月以来の大幅な伸び。ただ、その後はバイデン大統領の言う通りにガソリン価格は急低下しており、次の7月分の米CPIも急速に伸びが鈍化する可能性がある。

市場は第2四半期決算も引き続き注視。きょうはデルタ航空(DAL)が取引開始前に決算を発表。1株利益は公言通りに黒字を回復したものの予想には届かなかった。コスト増が引き続き強い旅行需要の重石となっている。

決算に対して投資家は、景気後退の可能性を判断するために、ガイダンスを注意深く見守っているようだ。明日はJPモルガン(JPM)やモルガン・スタンレー(MS)などの大手銀が発表を予定している。

歴史的な100bp米利上げも、6月CPI受け市場の織り込み進む

- 7月の1ポイント利上げ、短期金融市場が3分の1の確率で織り込む

- もうどんな可能性も排除しない-アマーストのスタンリー氏

6月の米消費者物価指数(CPI)が市場予想を上回る伸びとなったことを受け、短期金融市場では、米連邦公開市場委員会(FOMC)による7月会合での100ベーシスポイント(bp、1bp=0.01%)利上げを織り込む動きが強まっている。

6月CPIのデータ発表後、7月限のオーバーナイト・インデックス・スワップ(OIS)は一時2.416%に上昇。現在の実効フェデラルファンド(FF)金利を約83.6bp上回る水準だ。これは、75bp以上の利上げを確実とみているほか、約3分の1の確率で利上げ幅が100bpとなり得ることを示唆している。

1ポイントの7月米利上げ、確率2分の1超に短期市場織り込み

短期金融市場はまた、7月から9月の会合での計150bpの利上げをほぼ完全に織り込んだ。さらに、2023年上期における利上げの最終到達点の予想は約3.6%に上昇した。

JPモルガン・チェースの米国担当チーフエコノミスト、マイケル・フェロリ氏は「7月に100bp、9月に75bpの利上げが実行されれば、年末にかけての成長見通しは恐らく悪化するだろう。金融引き締めがもっと前倒しになる動機が与えられたことが最大のインパクトだという考えに、現時点では傾いている」と述べた。

ドイツ銀行の米国担当シニアエコノミスト、ブレット・ライアン氏は従来予想より大幅な利上げのリスクを織り込むことは理にかなうが、米金融当局から明白な意思伝達がない限りその可能性は低いとみている。

タカ派の当局者らが「そうしたメッセージを伝達したければ、その時間はある」とライアン氏は述べた。

アマースト・ピアポント・セキュリティーズのチーフエコノミスト、スティーブン・スタンリー氏は「6月に起きたことの後では、もうどんな可能性も排除しない」と語る。「9月からは50bpに利上げペースを落とすだろうと考えていたが、この先2カ月のインフレ統計が5月、6月と似たような数字になれば、すべての予想は取り下げざるを得なくなる」と述べた。

米金融・債券市場=2・10年債利回り逆転幅、過去22年で最大 景気後退懸念で

米金融・債券市場では、 2・10年債利回り差の逆転が続き、逆転幅は2000 年11月以来最大となった。朝方発表された6月の米消費者物価指数( CPI)が40年超ぶりの大幅な伸びとなったことを受け、米連邦準備 理事会(FRB)が月内に100ベーシスポイント(bp)の利上げを 実施するという観測が高まり、米経済が景気後退に陥るおそれがあると の懸念が強まった。

リフィニティブによると、2・10年債利回りの逆転幅は24.4 0bpで、過去約22年間で最大となった。

グッゲンハイム・パートナーズのチーフエコノミスト兼マクロ経済 ・投資調査主任ライアン・スメドレー氏は「FRBはインフレ期待抑制 に向け、CPI統計に反応せざるを得ない」とし、「経済見通しに関す る先行指標は急速に悪化している。FRBの積極的な利上げによって景 気は減速する見通しだ」と述べた。

6月の米CPIは前年同月比9.1%上昇と5月の8.6%上昇か ら加速し、1981年11月以来の大幅な伸びとなった前月比でも1. 3%上昇と、2005年9月以来の大幅な伸びを記録した。

振れの激しい取引となる中、5─30年債利回りは軒並み低下した。

一方、2年債利回りは3.215%と、4週間ぶりの高 水準を付けた。終盤の取引では約9bp上昇の3.129%。

フェデラルファンド(FF)先物は、7月の米連邦公開市 場委員会(FOMC)で100bpの利上げが実施される確率を54% 織り込んだ。CMEのフェドウォッチも82%の確率が織り込まれた。

10年債利回りは5.2bp低下の2.904%。好 調な入札を受け、30年債利回りも6.3bp低下の3. 074%。

30年債リオープン入札は、最高落札利回りが3.115%と、入 札前取引(WI)の水準を下回った。応札倍率は2.44倍と、3月以 来の高水準となった。また、外国中銀を含む間接入札者の落札比率は7 3.2%と、ジェフリーズによると、過去4カ月の平均を5%ポイント 上回り、過去最高を記録した。

コメント