50才から始める米国株式投資初心者の資産運用

8/22(月)の株価

| 値 | 前日比(%) | |

| 日経平均 | 28,794.50円 | -0.47 |

| ダウ平均 | 33,063.61ドル | -1.91 |

| S&P500 | 4,137.99ドル | -2.14 |

| ナスダック | 12,381.57ドル | -2.55 |

| ラッセル2000 | 1,915.74ドル | -2.13 |

| 米10年国債 | 3.028 | +1.80 |

| 恐怖指数(VIX) | 23.80 | +3.20 |

22日の米国株式市場は3指数共に大幅続落。FRBの積極利上げを懸念

22日の米国株式市場は大幅続落。

リセッション(景気後退)への懸念が根強い中、株式市場では今週のジャクソンホールでのFRBの年次総会への警戒感が高まっている。26日に行われるパウエル議長のタカ派なスピーチが市場に再度、積極利上げを意識させるのではと懸念している。

9月FOMCについて市場は先週まで、0.75%よりも0.50%ポイントの利上げ期待を若干高めていた。しかし、本日のFEDウォッチでは0.75%ポイントの確率が再び上回っている。0.75%ポイントが55%、0.50%が45%といったところ。

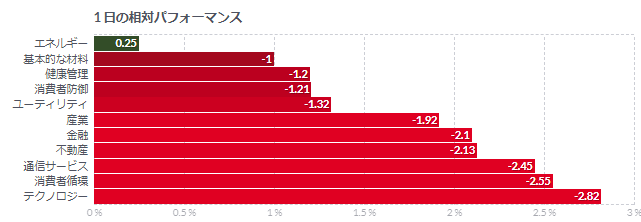

米10年債利回りも再び3%台に上昇する中で、きょうもIT・ハイテク株など成長株が下げを先導。一方、通常は利回り上昇を好感する銀行株も景気後退を懸念した売りに押されている状況で、ほぼ全面安の状況となっている。

「予想よりも弱い経済指標とジャクソンホールへの不安から、リバウンド相場の調整局面を迎えている。大きな不確定要素は9月FOMCでの利上げの規模であることに変わりはない」との声が市場からは聞かれる。

一方、楽観派からは、「FRBの大幅利上げは9月が最後になり、年後半に米国株の上昇が続く舞台が整う」との指摘も出ている。「9月に大幅利上げを行うが、再びタカ派姿勢で市場を驚かせることはない」と予想しているという。「経済成長と金融政策の間のトレードオフは今後改善され、市場全体が回復を続けるのに寄与する」と指摘。成長株がバリュー株を上回る成績を維持する可能性があるという。

いずれにしろ、6月以降のリバウンド相場に黄色信号が点灯しつつあるようだ。

低インフレの時代は終了、世界経済が様変わり-大手債券ファンド

- 「グレートモデレーション」は完全に過ぎ去った-PIMCO

- インフレ鈍化は市場の期待よりずっと遅いペースに-キャピタルG

世界各国・地域の中央銀行がインフレとの闘いで長期的な勝利を収めると見込む市場は誤っているとパシフィック・インベストメント・マネジメント(PIMCO)やキャピタル・グループなど世界最大級の債券ファンドが指摘している。

米連邦準備制度や欧州中央銀行(ECB)が経済成長の鈍化もしくはリセッション(景気後退)を誘発しながらも利上げを進め、数十年ぶりのペースとなっている消費者物価上昇率を押し下げることにはほとんど疑いの余地はない。

ただ、PIMCOやキャピタル・グループ、ユニオン・インベストメントなどに在籍する投資家やストラテジストは、インフレ率がピークから鈍化するとしても、以前のような物価の安定が戻る可能性は小さいとみている。世界経済が様変わりしているためだ。

グローバル化の進展期においては、安い商品と低水準の労働コストがインフレ抑制に寄与していたが、今ではそれが反転しつつある。ウクライナで戦争を始めたロシアとの関係を断とうとする動きが広がる中で、原油・ガス価格は高止まり。企業は政治的緊張を考慮しながら、混乱したサプライチェーンの立て直しを図っている。労働需給の逼迫(ひっぱく)は賃上げを求める労働者側の力を高めてい

巨額資金を運用するファンドマネジャーらが今身構えながら対応しようとしているのは、2%前後の目標を大きく上回るインフレが続く環境だ。リスクを減らすため、インフレ連動債を購入し、商品へのエクスポージャーを増やし、債券に資金を直接投じる代わりに現金保有を強化している。インフレ率がここ数十年に見られた水準にすぐに戻ることはないとの認識からだ。

世界的にタイトな労働市場

PIMCOの北米エコノミスト、ティファニー・ウィルディング氏は極めて不安定なインフレの時代を想定。「数年にわたる価格水準調整を招く全般的な仕入れコスト上昇」につながる変化に世界が適応する中で、「過去20年の『グレートモデレーション』は完全に過ぎ去った」と話す。

こうした見方は、物価上昇圧力の後退で米金融当局が景気支援に向けて来年に利下げを始めることができるとの観測と対照的だ。

ユニオン・インベストメントのマクロ・戦略責任者マイケル・ヘルズム氏は、米金融当局の利上げ停止が早過ぎ、結局はインフレ率が再加速して利上げを再び始めるリスクもあると説明する。

キャピタル・グループの投資ディレクター、フラビオ・カーペンザノ氏(ロンドン在勤)は世界的にタイトな労働市場に言及。連邦準備制度がインフレを急速に鈍化させるには、大規模なリセッションと失業率上昇を容認する必要があることを意味しているとの見方を示す。

同氏は米国債相場が7月に上昇した機を捉え、利上げに最も敏感な米国債の保有を減らした。債券投資の観点からすれば、インフレ懸念が比較的小さい中国は魅力的だという。

「インフレ鈍化ペースは市場の期待よりずっと遅い」とカーペンザノ氏は分析。23年半ばの米利下げを見込む市場は誤っている可能性があり、「インフレは決して解かれたパズルではない。米連邦準備制度は警戒を続けるだろう」と話した。

サウジ石油相、先物相場の需給逸脱はOPECプラスの「決意」強める

サウジアラビアのアブドルアジズ・エネルギー相は、先物市場の「極端な」ボラティリティー(変動性)と流動性の欠如が原油価格をファンダメンタルズから一段と逸脱させつつあり、石油輸出国機構(OPEC)と非OPEC主要産油国で構成する「OPECプラス」に行動を強いる可能性があると語った。

アブドルアジズ氏はブルームバーグニュースからの質問書に、「先物市場と現物市場の乖離(かいり)がますます広がっている」と回答した。

OPECプラス最大の産油国であるサウジを代表するアブドルアジズ氏は、23カ国が参加する同連合体で最も重要な人物であると言って間違いない。同氏は先物価格が基礎的な需給ファンダメンタルズを反映していないとして、OPECプラスは来月の会合で生産目標を検討する際に生産引き締めが必要になるかもしれないとの認識を示した。

「最近の有害なボラティリティーが市場の基本的な機能を妨げ、石油市場の安定を損なわせているのを目にしている。これはわれわれの決意を強めるだけだろう」と述べた。

原油先物の指標価格は過去数週間にロンドン、ニューヨークで下落。世界経済の見通しを巡る懸念や、イラン産原油の供給が増加する可能性が売りを後押しした。ブレント原油先物価格は6月に1バレル=120ドルを超えていたが、22日の取引では一時93ドルを割り込んだ。

コメント