50才から始める米国株式投資初心者の資産運用

7/22(金)の株価

| 値 | 前日比(%) | |

| 日経平均 | 27,914.66円 | +0.40 |

| ダウ平均 | 31,899.11ドル | -0.43 |

| S&P500 | 3,961.63ドル | -0.93 |

| ナスダック | 11,834.11ドル | -1.87 |

| ラッセル2000 | 1,806.88ドル | -1.62 |

| 米10年国債 | 2.754 | -4.44 |

| 恐怖指数(VIX) | 23.03 | -0.08 |

22日の米国株式市場は反落。決算や経済指標に失望。国債利回り低下ドル売り。

22日の米国株式市場は3指数共に反落する。

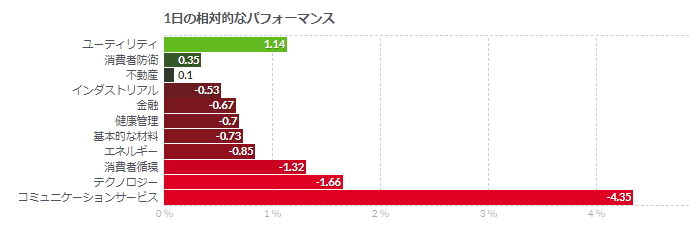

セクター別では、通信サービスと情報技術が大きく売られている。一方、ディフェンシブセクターに買いが入る。

「スナップチャット」を運営するスナップが前日発表した決算が失望を誘ったほか、ツイッターの売上高が市場予想に届かなかったため、オンライン広告支出への懸念が強まり、フェイスブックの親会社メタ・プラットフォームズやグーグルの親会社アルファベットの株価を圧迫した。

米国債相場は上昇。積極的な利上げ観測がやや後退したことから売りが優勢になった。

10年債利回りが5月末以来約8週間ぶりの低水準を付けた。軟調な経済指標を受け世界経済への懸念が高まった。

外国為替市場ではドル指数が一時約2週間ぶり安値水準を付けたが、下げ渋る展開となった。S&Pグローバルが発表した米国の製造業・サービス業合わせた7月の総合購買担当者指数(PMI)速報値は、約2年ぶりに活動縮小を示した。米金融当局がハト派姿勢に傾斜するとの見方から米国債利回りが低下し、ドルが売られた。

米企業活動が約2年ぶりに縮小、総合PMIは2020年5月以来の低水準

- S&Pグローバルの総合PMI指数、7月速報値は47.5に低下

- サービス業PMIは47に低下、製造業は52.3に鈍化

S&Pグローバルが22日発表した米国の製造業・サービス業合わせた7月の総合購買担当者指数(PMI)速報値は、約2年ぶりに活動縮小を示した。需要が振るわずにリセッション(景気後退)懸念が増している状況が浮き彫りになった。

総合PMI指数は前月から4.8ポイント下げて47.5。2020年5月以来の低い水準となった。新型コロナウイルスの感染が拡大し始めた数カ月を除けば、09年のデータ開始後で最も低い水準だ。同指数は50が活動拡大と縮小の境目。前月に縮小を示していた新規受注の指数は、7月は小幅な拡大を示唆した。

S&Pグローバル・マーケット・インテリジェンスのチーフ・ビジネス・エコノミスト、クリス・ウィリアムソン氏は発表文で「7月のPMI速報値は懸念すべき経済の悪化を示した」と指摘。「製造業は失速し、サービス業もコロナ禍からの回復路線が反転している。繰り越し需要という追い風は、生活費と金利の上昇、景気の先行きに対して募る不安に押し戻された格好だ」と説明した。

サービス業PMIは47と、2020年5月以来の低水準。コロナ禍の時期を除けば、09年までさかのぼるデータ上で最悪の数値となる。ただ雇用は着実なペースで伸びていることが示された。

製造業PMIは52.3と、2年ぶりの低水準。新規受注は2カ月連続で縮小し、雇用の伸びは減速したことが示された。輸出受注も縮小。ドル高が影響したほか、世界的な景況感悪化が国外需要を圧迫した。

FRB、今月0.75ポイント利上げ後はペース落とす-エコノミスト予想

- 引き上げ幅は9月0.5ポイント、11月と12月は0.25ポイントを見込む

- FF金利目標レンジ上限は23年初めに3.75%に、その後停止し利下げ

パウエル米連邦準備制度理事会(FRB)議長率いる金融当局は26、27両日の連邦公開市場委員会(FOMC)会合で2会合連続の0.75ポイント利上げを決めた後、金利引き上げのペースを落とす公算が大きい。ブルームバーグがエコノミスト44人を対象に15-20日に実施した最新調査で、このような予想が示された。

それによれば、FOMCは9月20、21両日の会合では利上げ幅を0.5ポイントとし、11月1、2両日および12月13、14両日の年内残りの2会合はいずれも0.25ポイントずつ利上げすると見込まれている。その場合、フェデラルファンド(FF)金利の誘導目標レンジ(現行1.5-1.75%)の上限は年末までに3.5%と、2008年初め以来の高水準に引き上げられることになる。

エコノミストはさらに、金融当局が23年の早い時期に0.25ポイントの追加利上げに踏み切って同目標のレンジ上限は3.75%に達すると予想。その後は引き上げを停止し、同年末までに利下げに転じると見込んでいる。

金利先物市場も今月のFOMC会合での0.75ポイント利上げを想定しているが、9月の会合については、市場が現時点で織り込んでいる0.75ポイント利上げの確率は50%を上回っており、エコノミストの予想はややハト派的と言える。ただ、エコノミストが予想する一段と広範な道筋は市場が織り込んでいるものよりもややタカ派的だ。

FOMCが6月の会合で決めた0.75ポイント利上げは1994年以来の大きさで、パウエル議長は会合後の記者会見で、7月には0.5ポイントないし0.75ポイントの利上げが検討される可能性に言及。その後の他の当局者の発言を見ると、多くが0.75ポイントに集中している。

オックスフォード・エコノミクスの米国担当チーフエコノミスト、キャスリーン・ボストジャンシク氏は調査への回答で、「労働市場は引き続き力強く、個人消費は堅調であることから、金融当局には急ピッチでの政策金利引き上げを続ける自由裁量の余地がある」と指摘した。

7月会合での0.75ポイント利上げ見通しには圧倒的なコンセンサスがあるが、野村証券の米経済チームは唯一、1ポイント利上げ予想を示した。

コメント