50才から始める米国株式投資初心者の資産運用

7/14(木)の株価

| 値 | 前日比(%) | |

| 日経平均 | 26,643.39円 | +0.62 |

| ダウ平均 | 30,630.17ドル | -0.46 |

| S&P500 | 3,790.38ドル | -0.30 |

| ナスダック | 11,251.19ドル | +0.03 |

| ラッセル2000 | 1,707.50ドル | -1.07 |

| 米10年国債 | 2.961 | +0.94 |

| 恐怖指数(VIX) | 26.40 | -0.42 |

14日の米国株式市場は下げ幅縮小。ウォラーFRB理事の発言で市場安心感を誘い買い戻し。

14日の米国株式市場は、ダウ平均とS&P500指数は下落。ナスダック指数は、前日比とほぼ変わりなくプラス圏内で終了する。

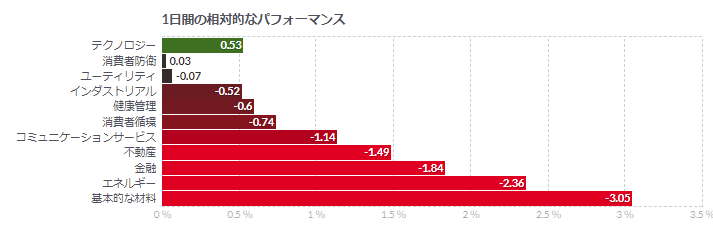

この日は、売りが先行した。テクノロジーセクター以外は、銀行株、エネルギーや産業が下落。IT・ハイテク株は序盤こそ売りが強まったものの、後半は買い戻された。ナスダックはプラスに転じている。

取引開始前に発表になったJPモルガン(JPM)とモルガン・スタンレー(MS)の決算が冴えない内容だったことが嫌気された。

JPモルガンは潜在的な損失をカバーするための資金を準備するために自社株買いを停止した。同銀のダイモンCEOは、世界経済の成長を脅かすものとして、地政学的緊張、高インフレ、量的引き締めなど多くの懸念事項を挙げた。一方、モルガン・スタンレーは投資銀行部門が世界的なディール・メイキングの不振に対処するのに苦労し予想を下回った。

市場からは、「今回の決算はガイダンスが大幅に下方修正される可能性が高く、今回の決算シーズンの多くはCEOにとって告白期間となる」との声も出ている。いまのところ、S&P500企業の最終利益は5.7%の増益が予想されており、期初の6.8%からは下方修正されている。

ウォラーFRB理事の発言が買い戻しを誘った。前日の米消費者物価指数(CPI)を受けて市場は7月FOMCでの1.00%ポイントの利上げ期待を高め、CMEが公表しているFEDウォッチでは、1.00%ポイント利上げの確率がウォラーFRB理事の発言が伝わる前には80%超となっていた。

しかし、同理事が「0.75%ポイントが基本シナリオ」と述べたほか、「市場は1.00%ポイント利上げに関してやや先走った可能性がある」とも語った。「1つの経済指標を基に即断したくない」としている。発言後は確率が一気に低下し、45%程度に低下している。

ウォラー理事は75bp支持、積極行動も示唆-トレーダーに迷い

- 7月FOMC会合の前に発表される小売売上高や住宅関連統計を注視

- 市場は1ポイント利上げの織り込みでやや先走った可能性-理事

米連邦準備制度理事会(FRB)のウォラー理事は、6月の消費者物価指数(CPI)が非常に大きな伸びとなったことを受け、今月の連邦公開市場委員会(FOMC)会合での0.75ポイント利上げを支持する考えを示した。その上で、今後発表される経済指標で一段のインフレリスクが示された場合は、より積極的な行動も支持し得ると述べた。

理事は14日、アイダホ州ビクターで開かれたグローバル・インターディペンデンス・センターのイベントで講演。「最新のCPIデータを踏まえ、私は75ベーシスポイント(bp、1bp=0.01%)の追加利上げを支持する」と言明した。

6月のCPI統計については「最大級の失望」としつつ、最終的に支持する利上げ幅については、今月26-27両日のFOMC会合の前に発表される小売売上高や住宅関連といった追加のデータに左右されると強調した。

ウォラー氏は「そうしたデータが予想より顕著に強い内容だった場合、私は7月会合でのより大幅な利上げに傾くだろう。インフレを押し下げるだけの速さで需要が鈍化していないことが示される限りにおいては、そうする」と述べた。

講演後の質疑応答では、75bpという利上げ幅は「極めて大きい」とし、FOMCがそうした幅の利上げを選択した場合、金融当局が役割を果たしていないことにはならないと述べた。

さらに、「100(bp)利上げしないからという理由で役割を果たしていないなどと言うべきではない」とし、「行き過ぎた利上げはしない方が良い」と付け加えた。

セントルイス連銀のブラード総裁も、ウォラー理事と同様の認識を示している。日本経済新聞との13日のインタビューでブラード総裁は、7月会合での75bp利上げを支持する考えを示した。

総裁は「これまでわれわれは50bpか75bpという枠組みで議論してきた。私は75bpにかなり利点があると考えている」とし、75bpの利上げなら政策金利が当局者らの考える中立水準にほぼ達するためだと理由を説明した。ブラード氏は「きょうの時点では、私は次回会合で再び75bp利上げすることを支持する」と述べた。

トレーダーの賭け

ウォラー理事の発言が伝わった後、それまで上げていた米2年債利回りは下げに転じた。トレーダーらは7月の利上げ幅について、1ポイントではなく75bpの方へと再びシフト。ドルは上げを縮め、株は下げ渋った。

ウォラー氏は、市場は7月の1ポイント利上げの織り込みでやや先走った可能性があるとの見解を示した。

ただそれでも、7月会合での75bpを上回る利上げにオープンな姿勢を明確に表明した金融当局者はウォラー氏が初めてとなる。

米経済については、既にリセッション(景気後退)に陥っている、または金融当局の引き締めが景気拡大を終わらせるとの見方のどちらにも同意しない考えを示した。労働市場は「非常に力強い」とし、金融当局の「中期的なソフトランディング見通しは非常に妥当性が高い」と述べた。

さらに、7月会合での決定にかかわらず「金融政策を景気抑制的な設定にするため、政策金利の目標レンジをさらに引き上げる必要があると私はみている」述べた。

米生産者物価、予想上回る11.3%上昇-インフレ圧力緩和の兆しも

- 6月PPIは前月比では1.1%上昇-市場予想0.8%上昇

- 卵やジェット燃料、鉄スクラップなど低下-食品の伸びは今年最小

6月の米生産者物価指数(PPI)は市場予想を上回る伸びを示した。一方で、インフレ圧力が若干緩和した兆しも一部に見え始めた。

総合PPI最終需要は前年同月比11.3%上昇ブルームバーグ調査のエコノミスト予想中央値は10.7%上昇前月は10.9%上昇に修正(速報値10.8%上昇)前月比では1.1%上昇-予想0.8%上昇前月は0.9%上昇に修正(速報値0.8%上昇)

6月は上昇分の4分の3が財価格、特にエネルギーによるものだった。財は前月比2.4%上昇と3カ月ぶりの大きな伸びで、その90%近くをエネルギーが占めた。エネルギーは前月比の上昇率が10%に達した。特にガソリンは18.5%急上昇。

財ではこのほか、ディーゼル燃料や電力、自動車の価格上昇が目立った。一方で卵やジェット燃料、鉄スクラップなどは低下。食品全体の伸びは年初来で最小だった。

サービスは前月比0.4%上昇。5月は0.6%上昇だった。

ブルームバーグ・エコノミクス(BE)のエコノミスト、エレーナ・シュルヤティエバ氏は「総合PPIの数字は大幅な上昇だが、中身を見ると川上から川下へのインフレ圧力が極めて緩慢にではあるが、明確に緩和していることが示されている」と述べた。

変動の大きい食品とエネルギーを除くコアPPIは6月に前月比0.4%上昇。前年同月比では8.2%上昇と、昨年11月以降で最も低い伸びだった。

食品とエネルギー、貿易サービスを除くPPIは前月比0.3%上昇。前年同月比では6.4%上昇と、昨年10月以来の低い伸びとなった。

コメント