50才から始める米国株式投資初心者の資産運用

6/27(火)の株価

| 値 | 前日比(%) | |

| 日経平均 | 32,538.33円 | -0.49 |

| ダウ平均 | 33,926.74ドル | +0.63 |

| S&P500 | 4,378.41ドル | +1.15 |

| ナスダック | 13,555.67ドル | +1.65 |

| ラッセル2000 | 1,849.93ドル | +1.46 |

| 米10年国債 | 3.768 | +1.21 |

| 恐怖指数(VIX) | 13.74 | -0.51 |

27日の米国株式市場は3指数共に反発。堅調な指標受け経済成長念後退。

27日の米国株式市場は3指数共に反発。

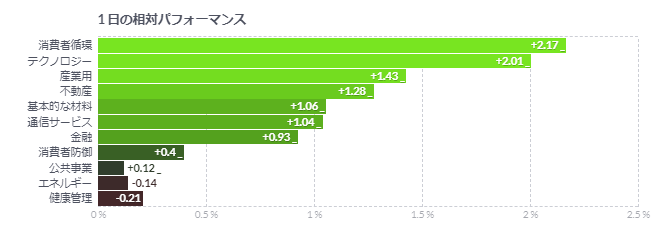

ダウ平均が7日ぶりに反発したほか、ナスダックも大幅反発となった。IT・ハイテク株に買い戻しが入り、全体のムードが高まったほか、他のセクターへの見直し買いも続いた。

景気後退への懸念が高まる中、米株式市場は調整の動きが強まっている。ただ、市場からは「四半期と半期の最終取引週は特に、今年のIT・ハイテク株の強さを考えると、通常はポートフォリオのリバランスが行われる」との声も聞かれた。警戒感による下げというよりも季節的な調整の範囲だという。

一方、FRBの想定以上のタカ派姿勢が、いずれリセッション(景気後退)を招くという警戒感は多く聞かれ悲観的な見方も根強い。米大手証券のストラテジストは、向こう1年間の米株式相場は、高金利の長期化とバブル気味の高バリュエーションで、上値が重いと見ていると述べた。この先の株式市場の上値余地は限られるという。リセッション(景気後退)に陥らないい限り、FRBが利下げを急ぐことはなく、同時に企業の利益の伸びは今年がほぼゼロ、来年は1桁台の半ばの伸びに留まると予想しているという。

市場では7月FOMCでの0.25%ポイントの利上げこそ77%程度の確率で有力視されているものの、パウエルFRB議長などが言及しているもう一段の利上げの可能性はまだ低いと見ているようだ。政策金利を5.25-5.50%のレンジにし、来年の春までその水準を維持するとの予想がいまのところコンセンサスとなっている模様。

ダウ採用銘柄でドラッグストアとヘルスケアを手掛けるウォルグリーン・ブーツアライアンス<WBA>が下落。取引開始前に3-5月期決算(第3四半期)を発表し、売上高は予想を上回ったものの、1株利益が予想を下回った。粗利益率が予想を下回った。ガイダンスも公表し、通期の1株利益の見通しを下方修正した。ワクチン接種の減少とマクロ環境のより慎重な見通しを反映させたとしている。

住宅建設株が上昇。この日発表の米新築住宅件数が予想外の強い内容となり、同セクターをサポートしている。米住宅市場は需要回復傾向が鮮明になっている一方、特に中古市場で供給が追い付かない状況が顕著になっている。住宅ローン金利の高騰で低金利時代に購入した住宅所有者が住み替えを手控えていることが要因として挙げられており、そのため住宅購入者は中古市場を諦め、新築に目を向けている。コスト低下で新築価格が低下していることも後押ししているようだ。

米国債下落、利上げ再開の観測強まる-予想上回る経済指標受け

- 新築住宅販売と消費者信頼感の指標は市場予想を上回る

- デリバティブ市場、9月の0.25ポイント利上げを完全に織り込み

27日の米国債相場は下落。新築住宅販売と消費者信頼感の経済指標が市場予想を上回ったことで米経済の底堅さが浮き彫りとなり、金融当局が利上げを再開するとの観測が強まった。米政策金利の動きに敏感な期間短めの債券を中心に値下がりした。

5年債利回りは一時7ベーシスポイント(bp、1bp=0.01%)上昇し約4.04%。

デリバティブ市場では、9月の連邦公開市場委員会(FOMC)会合で0.25ポイント利上げが実施されるとの見方が完全に織り込まれているほか、11月の追加利上げについても一定の可能性があると予想されている。年内の利下げについては織り込み具合が後退した。

アメリベット・セキュリティーズの米金利トレーディング・ストラテジー責任者、グレゴリー・ファラネロ氏は「金利上昇を踏まえると、住宅市場は多くの予想より堅調とみられる。そして堅調な住宅市場というのは、FOMCにとってはやや厄介な状況だ」と指摘。「これまで目にしたデータから考えると、FOMCはあと1、2回の利上げが妥当との感触を得ているだろう」と分析した。

コメント