50才から始める米国株式投資初心者の資産運用

4/25(火)の株価

| 値 | 前日比(%) | |

| 日経平均 | 28,620.07円 | +0.09 |

| ダウ平均 | 33,530.83ドル | -1.02 |

| S&P500 | 4,071.63ドル | -1.58 |

| ナスダック | 11,799.16ドル | –1.98 |

| ラッセル2000 | 1,745.95ドル | -2.40 |

| 米10年国債 | 3.400 | -2.75 |

| 恐怖指数(VIX) | 18.80 | +1.91 |

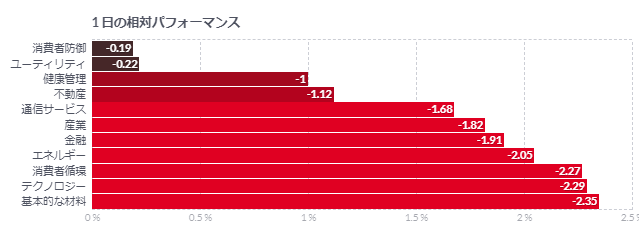

25日の米国株式市場は3指数共に下落。低調なUPS決算で景気減速懸念強まる。

26日の米国株式市場は、大幅下落。

米地銀のファースト・リパブリック<FRC>が前日引け後に決算を発表し、大幅安となったことが全体を圧迫。預金が想定以上に減少していたことが明らかとなり、同銀は全業員の20-25%の人員削減を計画していることも明らかにした。また、4月に入って21日までの預金が1.7%減少している。

また、同銀はより広範な救済計画の一環として、500億-1000億ドルの長期証券および住宅ローン債権の売却を検討していると伝わった。売却すれば、資産と負債のミスマッチを縮小させることができるという。市場では米銀システムへの不安を呼び起こすニュースと捉え、市場も敏感に反応したようだ。一時50%安まで急落。

そのほかの取引開始前までに発表になった決算はまちまちな内容で、FRBの利上げサイクル終了が近づいているとの見方がある中、高金利とインフレ、成長鈍化が企業収益にどう影響を与えているのか、なお不透明な状況ではある。

本日の引け後から大手IT・ハイテクの決算が報告され、それに対する警戒感も出ていた。マイクロソフト<MSFT>やアルファベット<GOOG>を含む決算が引け後に予定され、何らかのヒントを与えてくれるか注目される。

ただ市場からは、「IT・ハイテク業界にとって重要なのは金利見通しで、市場は依然として年後半のFRBの利下げを予想している。しかし、われわれはこの見方に同意していない。このセクターは金利に非常に敏感であるため、年後半の利下げ予想が後退する可能性を消化する必要があるかもしれない」といった指摘が出ている。

また、「大手IT・ハイテクは今年初頭の上昇後、苦戦する可能性があり、今年の残りは市場のリーダー役にはならない」との見方も聞かれた。

貨物輸送のUPS<UPS>が決算を受け下落。通期の売上高見通しの下方修正を嫌気。通期の売上高は従来の970億-994億ドルから、そのレンジの下限に修正した。アナリストからは、「ガイダンスの下方修正を含めて概ね予想通りの内容。しかし、ガイダンスの修正と今後の労組『チームスター』との交渉も相まって、株価の重荷になりそうだ」との指摘も出ていた。

ファースト・リパブリック、最大1000億ドルの資産売却検討-関係者

米銀ファースト・リパブリック・バンクは保有する長期証券など、500億-1000億ドル(約6兆7000億-13兆4000億円)相当の資産売却を模索している。事情に詳しい複数の関係者が明らかにした。

資産売却は同行の資産と負債のミスマッチ改善に寄与すると、この関係者らは発言。情報が非公開であることを理由に匿名を条件に語った。関係者の1人によれば、大手米銀を含む潜在的買い手は、市場価格を上回る額で資産を購入するインセンティブとして、ワラントか優先株を受け取る可能性がある。

UBS、ウェルス事業収入は予想以下-顧客の慎重姿勢持続も

- 顧客活動の弱さ響く、4-6月にも厳しい状況続く可能性

- クレディS買収は5月完了の見込み、大幅な会計上の利益計上へ

スイスの銀行UBSグループは、富裕層顧客のリスク回避志向が強まっているとの認識を示した。クレディ・スイス・グループを統合するという困難な作業にさらに逆風が増す。

25日のチューリヒ市場でUBSの株価は一時5.4%安となった。同日発表した1-3月(第1四半期)の利益は3年余りで最も低調だった。ウェルスマネジメント部門の金利収入見通しも期待外れだった。

同四半期には富裕層顧客から280億ドル(約3兆7600億円)の資金が純流入した。流入額にはクレディ・スイス買収合意を発表した後の10日間の70億ドルが含まれる。

クレディ・スイス統合のためUBSに呼び戻されたセルジオ・エルモッティ最高経営責任者(CEO)にとっては、顧客と資産を維持することが課題になる。

クレディ・スイスは24日、中央銀行からの借り入れがこれまで知られていたよりはるかに多かったことや、買収合意後も顧客資金の流出が続いていることを明らかにした。

エルモッティCEOはブルームバーグテレビジョンとのインタビューで、資金流入はUBSに対する「顧客からの信頼の証」だとし、クレディ・スイス顧客から流れた資金ばかりではなく、流入の中心は米国だったと説明した。

クレディ・スイスは24日、ウェルスマネジメント事業から1-3月に約530億ドルが流出したと明らかにした。その多くがUBS以外に流れており、顧客が両行へのエクスポージャーを縮小しようとしていることがうかがわれる。

UBSはクレディ・スイス買収が5月に完了するとの見通しを示した。UBSは2022年10-12月(第4四半期)にクレディ・スイスから流出した資金の受け皿となり、収入を生む資産233億ドルが純流入した。

こうした純流入にもかかわらず、ウェルスマネジメント事業の収入は1-3月に47億9000万ドルと、予想の49億ドルを下回った。最近の市場混乱が響き、顧客の活動が弱かったと同行は説明。その状況が4-6月(第2四半期)にも続き得るとの見方を示した。エルモッティ氏はブルームバーグテレビジョンとのインタビューで、年内または来年の早い時期にリセッション(景気後退)に陥る可能性を排除していないと述べた。

チューリヒ時間午前10時30分時点の株価は前日比3.5%安。JPモルガン・チェースのキアン・アボホセイン氏らアナリストは、ウェルスマネジメント部門での融資収入の見通しの弱さに言及した。また、UBSは1-3月に金融危機前に販売に関わった住宅ローン担保証券(RMBS)に絡み、6億6500万ドルを引き当てた。

とはいえ、「ウェルスマネジメント部門の基盤は堅固で、引き続き強力なプレーヤーだ」とアボホセイン氏は指摘した。

投資銀行部門では、株式トレーディング収入が前年同期比23%減ったものの、債券トレーディングは0.8%増収となった。資本市場業務の収入は37%減、助言業務は21%減。投資銀行部門の収入は23億5000万ドルと、市場予想の24億3000万ドルを下回った。

UBS全体の純利益は10億3000万ドル。予想は18億6000万ドルだった。

UBSはクレディ・スイス買収資金を確保するため自社株買い戻しを停止し、過去1年に買い戻した自社株は消却せずに買収代金に充てることで当局の承認を得た。エルモッティCEOはインタビューで、最終的には自社株買いを再開する方針だが時期に言及するのは時期尚早だと述べた。「年々現金配当を増やしていく意向は変わらず、自社株買いは適切な時期に再開する方針だ」と語った。

買収完了は5月の見込み

UBSによると、クレディ・スイス買収は5月に完了する見込みで、それに伴い大幅な会計上の利益が生ずる見通し。UBSが合意した買収価格は30億スイス・フラン(約4500億円)だが、クレディ・スイスの適正価値の差から「相当額の」評価益が生じるという。クレディ・スイスの純資産は3月末時点で540億フラン。さらに、スイス国内事業のスイス・ユニバーサル・バンク部門だけで、UBSがグループ全体の買収額として支払った価格をはるかに超える価値があるとアナリストは見積もっている。

純資産と買収額の差額から、UBSに4-6月に発生する評価益は最大510億フランに上る見込み。そうなればJPモルガン・チェースが2021年1-3月に計上した143億ドルを超え、近代の欧米銀行の四半期として過去最高益となる。

UBSはまだ、人員削減や事業再編コストなど統合の詳細を明らかにしていない。統合後の新会社の財務や閉鎖を計画する非中核事業の規模について、5月に買収が完了した場合は4-6月決算とともに発表する方針。リストラ費用や財務目標の詳細な開示は7-12月(下期)になる可能性が高いという。統合会社の決算報告を準備するのに時間を要するとして、4-6月の決算発表は遅れる可能性もある。

クレディ・スイスの非中核事業の売却で損失が出た場合、最初の50億フランはUBSが負担し、それ以上は最大90億フランをスイス当局が負担することになっている。さらなる損失が生じる場合は政府とUBSの分担を今後判断することになると、UBSが25日説明した。

コメント