50才から始める米国株式投資初心者の資産運用

4/3(月)の株価

| 値 | 前日比(%) | |

| 日経平均 | 28,188.15円 | +0.52 |

| ダウ平均 | 33,601.15ドル | +0.98 |

| S&P500 | 4,124.51ドル | +0.37 |

| ナスダック | 12,189.45ドル | -0.27 |

| ラッセル2000 | 1,802.31ドル | -0.01 |

| 米10年国債 | 3.419 | -2.92 |

| 恐怖指数(VIX) | 18.56 | -0.14 |

3日の米国株式市場は、ダウ平均とS&P500は続伸、ナスダックは反落。IT・ハイテク株の上げ一服。

3日の米国株式市場は、ダウ平均とS&P500指数は4日続伸している。

ナスダックはマイナス圏での推移。

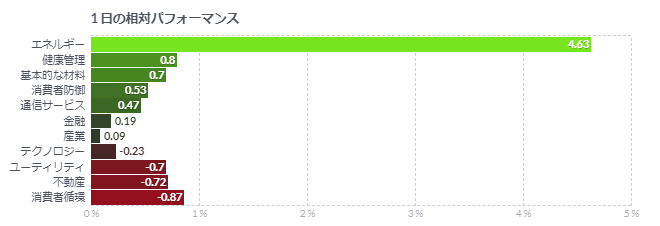

このところの上げはIT・ハイテク株が先導していたが、きょうはその動きが一服している。一方、前日にOPECプラスが突然の減産を発表し、原油相場が急騰。エネルギー関連株が買われている。

1950年以降、4月のダウ平均は平均1.9%上昇している。さらに良いことに、昨年11月に中間選挙があったが、ダウ平均は通常、選挙の年の翌年の4月はさらに良いパフォーマンスを発揮し、平均3.9%上昇しているといった分析も出ている。

FRBの利上げ停止が視野に入り、市場では年内利下げ観測も出る中、これまえ高金利が圧迫していたIT・ハイテク株などの成長株に見直し買いが入っていた。市場からは「IT・ハイテク株はいまのところ、金融不安のニュースとも無縁で、避難先と考えられているようだ。S&P500は、マイクロソフト<MSFT>やアップル<AAPL>などのIT・ハイテクの比重が高くなっており、水準が維持されている」との指摘も出ている。

ただ、ウォール街でも弱気で知られるストラテジストからは、20%を超えたIT・ハイテク株の上昇は持続不可能だとし、同セクターは新たな安値を付けるとの見方が出ている。米銀の破綻で投資家が銀行など景気敏感株を回避しているが、このローテーションはIT・ハイテク株がデフェンシブと見なされていることが一因。ただ、IT・ハイテク株はむしろ景気循環的な銘柄だという。

きょうは3月のISM製造業景気指数が発表され予想を下回る弱い内容となった。不安定な需要と高インフレを背景に、米製造業の景況感は悪化が続いている。前回大幅な改善を見せた新規受注が今回は大きく低下し、雇用も50を下回る水準が続いている。今週は金曜日の米雇用統計に向けて雇用関連の重要指標の発表が相次ぐ。FRBの動向を占う上で結果を確認したい意向も強い。ただ、金曜日はグッドフライデー(聖金曜日)のため、米株式市場は休場。

米ISM製造業景況指数、20年5月以来の低水準-雇用大きく低下

- 3月のISM製造業総合景況指数は46.3に低下-市場予想47.5

- 雇用指数は46.9に低下、20年7月以来の低水準-低下は3カ月連続

米供給管理協会(ISM)が発表した3月の製造業総合景況指数は、市場の予想以上に低下し、2020年5月以来の低水準となった。新規受注と雇用の指数低下が特に目立った。

3月のISM製造業総合景況指数は46.3新型コロナ禍の時期を除けば、2009年以来の低水準市場予想の中央値は47.5前月は47.750が活動の拡大と縮小の境目を示す

今回の統計は、金利上昇とリセッション(景気後退)懸念の強まり、貸し出し状況の引き締まりが企業の設備投資に重しとなり始めている可能性を示唆している。そうした状況に加え、製造業セクターは既に需要面での困難にも直面している。消費者の間で裁量支出の対象をサービスへとシフトさせる動きが進んでいるためだ。

3月の新規受注は44.3に低下。生産指数は前月から改善したものの、なお縮小圏にとどまった。雇用指数は46.9に下げて2020年7月以来の低水準。同指数は3カ月連続での低下となった。

ISM製造業調査委員会のティモシー・フィオレ会長は、「新規受注のペースは引き続き低調だ。製造業の成長がいつ再開するのかを巡り懸念が強まっている」と指摘。「需要の先行きは不透明だ」と付け加えた。

3月は12業種で活動が縮小。特に家具と非金属鉱物製品、繊維で縮小が目立った。6業種は活動が拡大した。

縮小圏の雇用指数についてフィオレ氏は、記者団との電話会見で、製造業企業による採用凍結とレイオフを反映していると説明した。これは昨年と状況が異なる。昨年も雇用指数が縮小圏に低下したが、それは空きポジションを埋めるのが困難だったためだ。

入荷遅延指数も下げて14年ぶり低水準。低調な需要が、サプライチェーンの混乱緩和に寄与している。ここ数カ月安定していた在庫も下げて縮小圏となり、約2年ぶり低水準。

仕入れ価格指数も下げ、コスト低下が示唆された。

複雑化するインフレのパズル、原油高が金融当局の新たな頭痛の種に

- OPECプラスのサプライズ減産で原油価格が上昇

- 中央銀行はより強力な行動を迫られる可能性がある-ダウド氏

この数週間、金融の混乱が今後の見通しにどう影響するかに頭を悩ませてきた各国・地域の中央銀行当局者は、原油価格の上昇という新たな問題を突きつけられた。

石油輸出国機構(OPEC)と非加盟の主要産油国で構成する「OPECプラス」は2日にサプライズ減産を発表。原油コストが再び急上昇するリスクは、インフレの方向性やそれを制御するための利上げ幅を巡る欧米金融当局の議論を難しくする。

ステート・ストリートのストラテジスト、マリヤ・ベイトメーン氏はブルームバーグテレビジョンで、「インフレが正常化している幾つかの兆候が見え始めていたが、ここに来て新たな問題が再び浮上した」と指摘。「われわれには力強い労働市場があり、支出できる消費者がいて、そして今、原油価格が上昇しつつある。中央銀行にとって難易度が一段と増している」と語った。

金融当局にとって、シリコンバレー銀行(SVB)破綻やUBSによるクレディ・スイス・グループ買収を受けた市場の混乱で利上げ計画が逸脱する恐れがある中で、今回の減産決定は新たな頭痛の種となる。

米連邦準備制度やイングランド銀行(英中銀)、欧州中央銀行(ECB)では、金融機関への影響を警戒するためにハト派的な議論を強めるというよりも、消費者物価がさらに上昇する可能性を巡る議論を活発化させる可能性がある。

市場が織り込む5月米連邦公開市場委員会(FOMC)会合での0.25ポイントの利上げ確率は現在60%。OPECプラスの減産が報じられる前の3月31日時点では55%だった。トレーダーはまた、ECBと英中銀のピーク金利見通しをそれぞれ4.69%、3.63%に引き上げている。

1980年代以来最も積極的な金融引き締めサイクルの中で、投資家は利上げの一時停止を織り込み始めていたため、これ以上やっかいなタイミングはないかもしれない。

UBSウェルス・マネジメントの投資コミュニケーション世界責任者、キラン・ガネシュ氏は、「インフレ圧力は依然として存在している」と指摘。「銀行セクター問題の結果として経済成長が大きく減速しない場合、世界経済に対する新たな制約が生じているため、インフレはより長期に高止まりする可能性がある」との見方を示した。

コメント