50才から始める米国株式投資初心者の資産運用

3/3(金)の株価

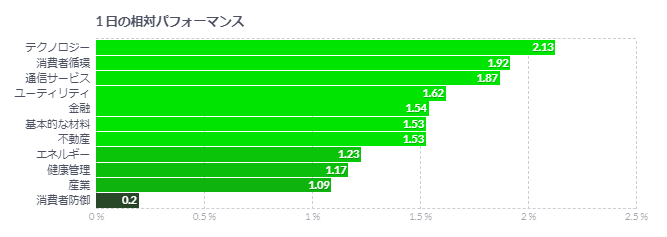

| 値 | 前日比(%) | |

| 日経平均 | 27,927.47円 | +1.56 |

| ダウ平均 | 33,390.97ドル | +1.17 |

| S&P500 | 4,045.64ドル | +1.61 |

| ナスダック | 11,689.01ドル | +1.97 |

| ラッセル2000 | 1,928.26ドル | +1.35 |

| 米10年国債 | 3.961 | -2.53 |

| 恐怖指数(VIX) | 18.49 | -1.10 |

3日の米国株式市場は、3指数共に続伸。米国債利回りが上げ一服。

3日の米国株式市場は、3指数共に続伸。

本日は米国債利回りの上げが一服し、株式市場をサポートしている。

ISM製造業景気指数はFRBのタカ派姿勢を裏付ける内容となり、株式市場もネガティブな反応を示したものの、一時的な反応に留まった。その動を見てダウ平均は上げ幅を伸ばす展開となっている模様。今週の主要株価指数はいまのところプラスで推移している。

米10年債利回りは重要な水準である4%を再び下回っており、株式市場をサポート。市場は4%を株価が再び下落するきっかけとなる重要な水準として注目している。

市場からは「株式市場は米国債利回りに非常に敏感になっており、最近の利回り上昇に一服感を求めている。先月は強い米経済指標が発表になっていたが、今後発表の雇用とインフレの指標に神経質になっており、それが冷却傾向を取り戻すまでは株式市場が持続的に牽引されることはない」との指摘も出ている。

株式市場はFRBの利上げの道筋について熟考している。前日はボスティック・アトランタ連銀総裁が、利上げ幅を、他の一部のFOMC委員が支持する計0.50%ポイントではなく、0.25%ポイントに抑えられると考えていると述べていた。

株式市場もこの発言を好感していたようだが、その後に伝わったウォーラーFRB理事のコメントは、インフレが冷え込まない場合はターミナルレート(最終到達点)が上昇する可能性を警告していた。ウォーラー理事は51万7000人の雇用増を示した前回の米雇用統計や、消費者物価指数(CPI)、個人消費支出について言及し、「これらのデータが熱すぎる状態が続けば、政策金利を今年さらに引き上げなければならない」と述べている。

市場からは「FRBがどんなにゆっくりやっても、やりたいことを伝えても、異常な緩和状態の撤回という甌穴(おうけつ)を避けることはできない。これほど長い間、低金利と量的緩和(QE)に依存し、薬漬けになっている場合、緩和解除の適切なタイミングは決して訪れない」との声も聞かれた。

米ISM非製造業総合景況指数、予想以上の活動拡大-受注が堅調

- 新規受注の指数は2ポイント余り上昇-21年11月以来の高水準

- 仕入れ価格指数は根強いインフレ圧力を示唆

米供給管理協会(ISM)が発表した2月の非製造業総合景況指数は、前月からは若干低下したものの、市場予想を上回る拡大を示した。1月は2020年半ば以来の大幅上昇で、水準が上がっていた。2月は受注の指数が約1年ぶりの高水準となり、雇用の指数も上昇した。

2月の非製造業総合景況指数は55.1ブルームバーグがまとめたエコノミスト予想の中央値は54.5前月は55.2指数は50が活動の拡大と縮小の境目を示す

新規受注の指数は2ポイント余り上昇の62.6。21年11月以来の高水準となり、健全な需要を示唆した。

雇用の指数は4ポイント上昇の54と、この1年余りの最高水準。新型コロナウイルス流行期に労働者の確保に苦労していたサービス業が、雇用状況を改善させつつあることを示唆する。10日発表の2月雇用統計が経済全体の雇用状況を把握する上でさらなる手掛かりになる。

ISM非製造業景況調査委員会のアンソニー・ニエベス委員長は発表文で、「業況については総じて前向きであることが示された」と指摘。「納期の短縮から分かるように、供給業者はキャパシティーとロジスティクスの改善を続けている。労働市場はタイトだが、一部の業界では雇用状況が改善した。いくつかの業界では縮小継続が報告された」と説明した。

2月は農業や建設業、小売業を含む13の業種で活動が拡大。卸売業、運輸と倉庫、情報産業など4業種では縮小した。

仕入れ価格指数は65.6に減速したものの、引き続きコスト上昇を映し出している。同指数は約2年ぶりの低水準に下がったが、製造業の仕入れ価格指数に比べると大幅に高い水準であり、根強いインフレ圧力を示唆している。

コメント