50才から始める米国株式投資初心者の資産運用

9/1(木)の株価

| 値 | 前日比(%) | |

| 日経平均 | 27,661.47円 | -1.53 |

| ダウ平均 | 31,656.42ドル | +0.46 |

| S&P500 | 3,966.85ドル | +0.30 |

| ナスダック | 11,785.13ドル | -0.26 |

| ラッセル2000 | 1,822.81ドル | -1.15 |

| 米10年国債 | 3.263 | +2.20 |

| 恐怖指数(VIX) | 25.56 | -0.31 |

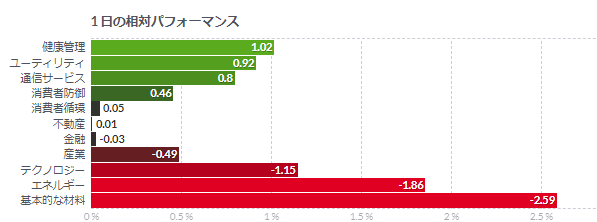

1日の米国株式市場はS&P500とダウ平均5日ぶりに反発。米雇用統計を注視。

1日の米国株式市場はダウ平均とS&P500指数は5日ぶりに反発した。ナスダック指数は続落。

序盤は9月相場への警戒感から売りが先行したものの、このところの急落で値ごろ感の出ている銘柄に押し目買いが出たほか、医薬品や消費関連などディフェンシブセクターに買いが見られ、指数をサポートした。

9月相場に入ったが、市場は依然としてFRBのタカ派姿勢への懸念を強めている。市場では、利上げを緩和する気配を見せない最近のFRBのタカ派発言を重く見て、株式市場が再び6月の年初来安値を試に行くか議論している。

「安値を再び試すなら9月になると思われるが、それには、株価が底を打った6月16日よりも何か大きくきなネガティブ材料が必要」との声もあるようだ。

9月は歴史的に株式市場にとって最悪の月となっているようだ。S&P500は第2次世界大戦まで遡ると、9月に平均で0.56%下落。9月は56%の確率でマイナスになっているという。ただ、その反動もあり、10月は平均0.9%、11月と12月はそれぞれ1.4%と1.6%平均で上昇している。

多くが年末に向けて描いているロードマップは、中間選挙の年によくある、9月から10月にかけて大きく売られ、年末までに反発というシナリオのようだ。

米ISM製造業景況指数、予想外の底堅さ-インフレ圧力は緩和

- 総合景況指数、約2年ぶりの低いペースながら前月比横ばい維持

- 仕入れ価格は5カ月連続で低下、入荷遅延はコロナ禍以前の低水準

米供給管理協会(ISM)が発表した8月の製造業総合景況指数は、ここ2年余りで最も低いペースながらも前月から横ばいを維持し、活動拡大が続いたことを示した。一方、原材料コストの指数は5カ月連続で低下し、インフレ圧力沈静化の兆候を示唆した。

8月のISM製造業総合景況指数は52.8前月から横ばい、2020年6月以来の低水準ブルームバーグがまとめた市場予想の中央値は51.9指数は50が活動の拡大と縮小の境目を示す

前月までの2カ月に縮小を示した新規受注が8月は3.3ポイント改善し、2020年5月以来の低水準となった生産指数の低下分を埋め合わせた。

ISM製造業調査委員会のティモシー・フィオレ会長は発表文で「需要に関しては楽観的なマインドが持続し、慎重な見解1件に対し、前向きな成長関連の見解が5件得られた」と指摘。その一方、「回答企業は引き続き景気の軟化に対する不安感を表明した」と記した。

8月は鉱物や石油、輸送機器をはじめとする10分野で活動が拡大した。

今回の指数は、緩やかながらも持続的な製造業の伸びと、供給制約のさらなる緩和を示唆する。ウクライナでの戦争や中国の成長減速で活動が縮小している欧州やアジアの製造業に比べ、米国の製造業は健闘している。

世界経済の軟化やリセッション(景気後退)に対する懸念は、原油や金属、商品の価格下落につながっている。この結果、仕入れ価格指数は7.5ポイント下げ、20年6月以来の低水準となった。前月も18.5ポイント低下していた。

入荷遅延の指数は新型コロナウイルス禍前以来の低水準となった。在庫指数は4.2ポイント低下し53.1と、4カ月ぶり低水準。在庫増加ペースの減速を示した。

雇用指数は5カ月ぶり高水準の54.2。製造業で人員が増強されたことを示唆した。

【NY外為】ドル上昇で一時140円台、米ISM指数が予想上回る

- 円は対ドル一時140円22銭、1998年8月以来の安値

- ISM製造業指数や失業保険申請件数がドルの支え

1日午前のニューヨーク外国為替市場でドルが上昇し、心理的に重要な節目である140円を突破した。8月の米ISM製造業景況指数が前月から横ばいを維持し、予想を上回ったことが相場を後押しした。

円は対ドルで一時140円22銭に下落し、1998年8月以来の安値を付けた。主要10通貨に対するドルの動きを示すブルームバーグ・ドル・スポット指数は一時0.9%高の1307.27となり、過去最高値を更新した。

この日はISM製造業指数のほか、米新規失業保険申請件数でも景気の安定化が示唆され、米国債が下落、長期債を中心に利回りが急伸した。米連邦公開市場委員会(FOMC)が今月の会合で再度の0.75ポイント利上げを実施する可能性があるとの見方が強まった。

モントリオール銀行で通貨戦略のグローバルヘッドを務めるグレッグ・アンダーソン氏(ニューヨーク在勤)は、「ドルの強さの下にあるのが、より厚く安定したフローであるならば、あすは引き戻される可能性もある。ただ浅いものになるだろう」と指摘。同氏はドルについてまだ上昇余地があるとみている。

コメント