50才から始める米国株式投資初心者の資産運用

8/19(金)の株価

| 値 | 前日比(%) | |

| 日経平均 | 28,930.33円 | -0.04 |

| ダウ平均 | 33,706.74ドル | -0.86 |

| S&P500 | 4,228.45ドル | -1.29 |

| ナスダック | 12,705.22ドル | -2.01 |

| ラッセル2000 | 1,957.34ドル | -2.17 |

| 米10年国債 | 2.976 | +3.18 |

| 恐怖指数(VIX) | 20.60 | +1.04 |

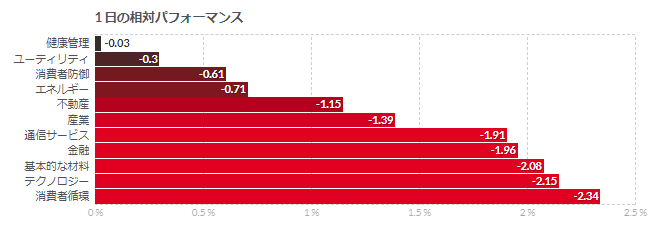

19日の米国株式市場は3指数共に下落。国債利回り上昇ハイテク銘柄下がる。

19日の米国株式市場は3指数共に反落。

米国債利回りの上昇でIT・ハイテク株が売りが先行、ナスダックは大幅安となった。特に悪材料が出たわけではないが、6月以降のリバウンド相場の調整が出ている。

農業機械大手のディア(DE)の決算が冴えなかったことや、ドイツの生産者物価指数(PPI)の予想以上の大幅上昇、ミーム株や仮想通貨にも売りが強まったことがムードを悪化させたという。ディア(DE)は通期純利益の見通しを下方修正した。サプライチェーンの課題を指摘し、コスト増と生産効率の悪化が業績に影響するとしている。

インフレはピークへの期待が高まっているものの、FRBはタカ派姿勢を堅持している。9月のFOMCについては、0.50%と0.75%ポイントの利上げ確率が五分五分に変化。前日までは60%対40%で0.50%ポイントが優勢だった。

ただ、FRBの利上げに目もくれず、株式市場への資金流入は続いている。利上げペースは今後緩和されて行くとの期待が支えとなっている模様。17日までの1週間に米国株には92億ドルの資金が集まり、2週連続の流入超となった。

政策転換を見込む投資家が増え、株式市場にミーム株を巡る熱狂も戻る中で、FRBの利上げを恐れているのはごく僅かだといった見方や、「今週の市場は若干の整理と若干の反転を繰り返している。ただ、ここ数週間の堅調な騰落レシオを見ると、まだ健全な市場だと思う」といった声も聞かれた。

米住宅ローン業者の倒産相次ぐ、金利急上昇受け融資額が減少

- 金融危機後に大手米銀は住宅ローン事業撤退、ノンバンクが存在感

- ノンバンクは資本が不十分、緊急時の政府支援も受けられず

米住宅ローン業界で、貸出金利の急上昇を受けて倒産する業者が相次いでいる。こうした倒産の波は、約15年前の住宅バブル崩壊以来で最悪になる恐れがある。

今回は金融システムを揺るがすほどのメルトダウンは起きていない。過剰融資の水準が当時とは異なる上、大手銀行は世界金融危機後に住宅ローン事業から手を引いたためだ。それでも、一連の倒産は、業界全体で従業員のレイオフが急増し、一部貸出金利のさらなる上昇につながる得る規模にはなりそうだと市場関係者は見込んでいる。

米カリフォルニア大学バークリー校ハース・スクール・オブ・ビジネスのナンシー・ウォレス教授は「ノンバンクは資本が十分ではない」とし、「住宅ローン市場が崩れると彼らは困ったことになる」と述べた。

2004年時点では、借り換え向け融資業者の上位20社のうち、独立系は3分の1程度だった。業界動向の分析を手がけるレンディングパターンズ・ドット・コムによると、それが昨年は上位20社の3分の2がノンバンクになっていた。情報・データプロバイダーのインサイド・モーゲージ・ファイナンスによれば、16年以降、銀行の市場シェアは5割程度から3分の1ほどに縮小したという。

いわゆるシャドーレンダーの多くは比較的無傷で今回の後退局面を脱するとみられている。一方、スプラウト・モーゲージやファースト・ギャランティー・モーゲージなど一部の業者はすでに営業をやめたり、規模を大幅縮小したりしている。両社とも政府支援対象外でリスクのより高い部分の貸し出しに特化していたファースト・ギャランティーは、今年実施したローンの価値が下がったのに対処できなくなったとして破産を申請した。裁判書類によると、同社はパシフィック・インベストメント・マネジメント(PIMCO)が株式の過半数を保有している。ファースト・ギャランティーは、まとめて債券化し投資家に販売できる規模に達するまでこうしたローンを組成していた。

裁判書類によれば、金利が上昇し始めると、貸出の規模は業界全体で縮小。ファースト・ギャランティーのアーロン・サンプルズ最高経営責任者(CEO)は、債券として束ねられるだけの新規融資を見つけられず、事業を続けるための資金も確保できなくなったと説明した。

住宅ローンの過剰融資が引き金を引いた08年の世界金融危機後、大手米銀は同事業から手を引いてきた。規制当局もしばしば撤退を促しており、ブルームバーグは今週、ウェルズ・ファーゴが住宅ローン事業を縮小する計画だと報じた。同行はかつて米国の住宅ローンの3分の1を占め、時価総額で米銀の首位に立ったこともあった。

銀行と異なり、独立系の融資会社は事業環境が悪化した際に頼れる緊急支援プログラムや、預金による安定した資金といったものがない。クレジットラインに依存することになるが、それらはたいてい短期間でローン価格に連動する。不良資産を持っているとクレジットラインの出し手からマージンコールを求められ、時には破綻も免れない状況に陥る。

コメント